M&A (sáp nhập và mua lại) công ty, thương hiệu là hoạt động rất phổ biến trong kinh doanh, M&A diễn ra khi các công ty muốn lớn mở rộng hoạt động kinh doanh và các công ty nhỏ hơn còn ít khả năng tài chính và cần một công ty khác có năng lực hơn nâng đỡ.

Trong bài viết dưới đây, hãy cùng Sao Kim tìm hiểu kĩ hơn về hai hình thức M&A này.

1. M&A là gì?

Sáp nhập và Mua lại (M&A) là thuật ngữ chung mô tả việc hợp nhất các công ty hoặc tài sản thông qua các loại giao dịch tài chính khác nhau, bao gồm sáp nhập, mua lại, hợp nhất, chào mua công khai, mua lại tài sản và mua lại ban quản trị.

Thuật ngữ M&A cũng đề cập đến các tổ chuyên trách tại các tổ chức tài chính có hoạt động kinh doanh kiểu như vậy.

2. Hiểu về M&A

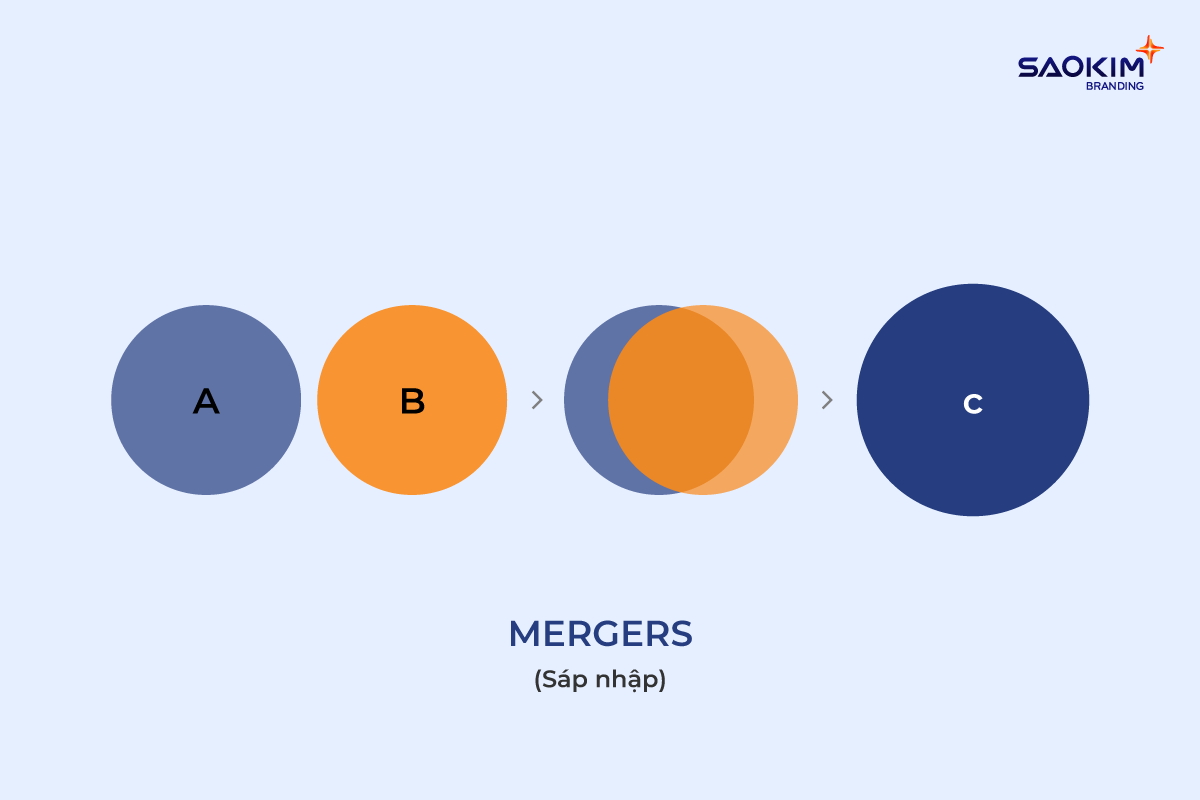

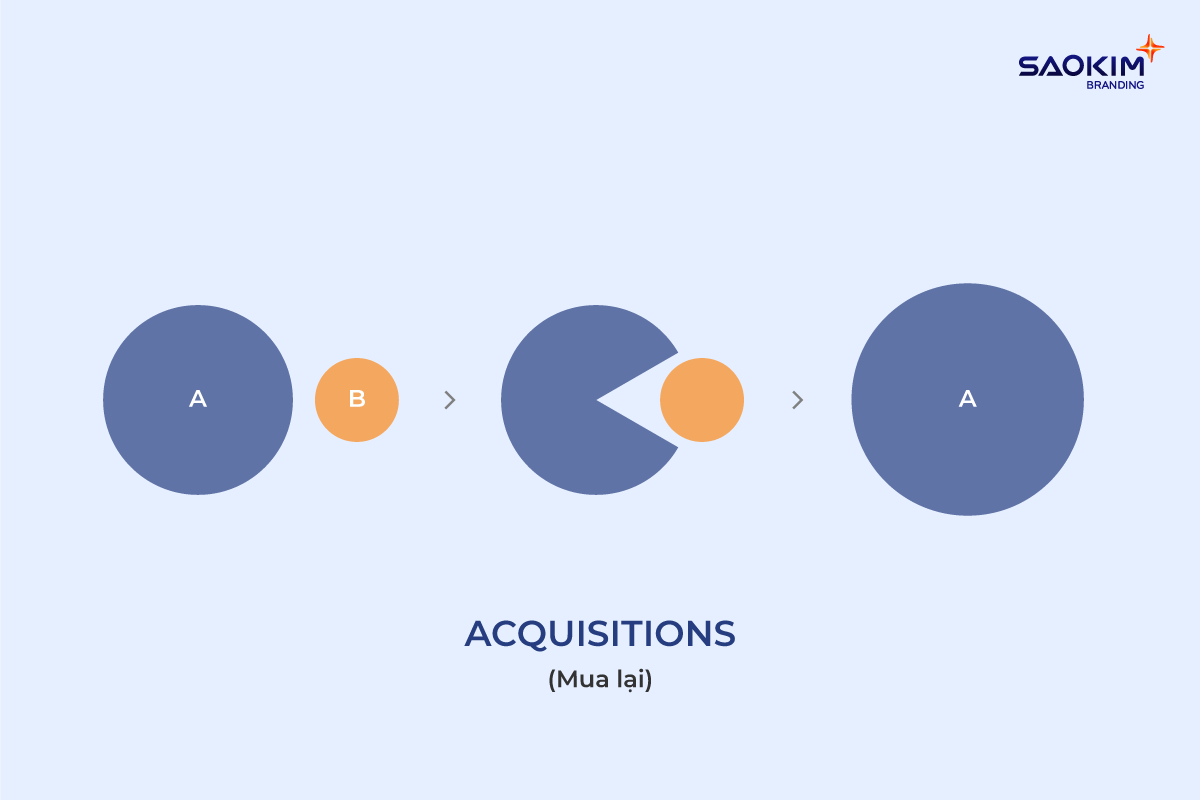

Các thuật ngữ sáp nhập và mua lại thường được sử dụng thay thế cho nhau, tuy nhiên, chúng có ý nghĩa hơi khác nhau.

Khi một công ty thôn tính một công ty khác và tự xác lập mình là chủ sở hữu mới, thì giao dịch đó được gọi là mua lại.

Mặt khác, sáp nhập mô tả hai công ty có quy mô xấp xỉ nhau, hợp lực để tiến lên như một tổ chức mới, thay vì vẫn được sở hữu và điều hành riêng lẻ. Hành động này được gọi là sáp nhập bình đẳng.

Trường hợp điển hình: Cả Daimler-Benz và Chrysler đều không còn tồn tại khi hai công ty hợp nhất và một công ty mới, DaimlerChrysler, được thành lập. Cổ phiếu của cả hai công ty đã bị huỷ bỏ, và cổ phiếu công ty mới được phát hành thay thế.

Trong một lần làm mới thương hiệu, công ty đã trải qua một lần thay đổi tên và mã chứng khoán khác là Mercedes-Benz Group AG (MBG) vào tháng 2 năm 2022.

Một thương vụ mua lại cũng sẽ được gọi là sáp nhập khi cả hai CEO đồng ý rằng việc hợp tác cùng nhau là vì lợi ích tốt nhất của cả hai công ty.

Các thương vụ mua lại kiểu không thân thiện hoặc mang tính thù địch là trong đó các công ty mục tiêu không muốn bị mua lại, coi là mình bị thâu tóm.

Dựa trên tính chất giao dịch thân thiện hay thù địch và cách thức thông báo sẽ phân loại được thương vụ đó là sáp nhập hay mua lại. Nói cách khác, sự khác biệt nằm ở cách giao dịch được truyền đạt tới hội đồng quản trị, nhân viên và cổ đông của công ty mục tiêu.

Quan trọng: Các thương vụ M&A mang lại lợi nhuận khá lớn cho ngành ngân hàng đầu tư, nhưng không phải tất cả các thương vụ sáp nhập hay mua lại đều thành công.

3. 6 Hình thức của M&A

Sau đây là 6 giao dịch phổ biến thuộc M&A:

3.1. Sáp nhập

Trong một vụ sáp nhập, hội đồng quản trị của hai công ty chấp thuận sáp nhập và xin ý kiến của cổ đông.

Ví dụ, vào năm 1998, một thương vụ sáp nhập đã diễn ra giữa Digital Equipment Corporation và Compaq, theo đó Compaq đã “nuốt Digital Equipment Corporation. Compaq sau đó đã hợp nhất với Hewlett-Packard vào năm 2002. Mã chứng khoán trước khi sáp nhập của Compaq là CPQ. Sau đó kết hợp với mã chứng khoán (HWP) của Hewlett-Packard tạo ra mã chứng khoán hiện tại (HPQ).

3.2. Mua lại

Trong một thương vụ mua lại đơn giản, công ty mua lại có được phần lớn cổ phần trong công ty bị mua, công ty này không đổi tên hoặc thay đổi cơ cấu tổ chức của công ty.

Ví dụ của loại giao dịch này chính là vào năm 2004, Tập đoàn Tài chính Manulife đã mua lại Dịch vụ Tài chính John Hancock, trong đó cả hai công ty đều giữ nguyên tên và cơ cấu tổ chức của mình.

3.3. Hợp nhất

Hợp nhất có nghĩa là tạo ra một công ty mới bằng cách kết hợp các hoạt động kinh doanh cốt lõi và loại bỏ cấu trúc công ty cũ. Các cổ đông của cả hai công ty phải chấp thuận việc hợp nhất, sau quá trình đó sẽ nhận được cổ phần công bằng trong công ty mới.

Ví dụ, vào năm 1998, Citicorp và Tập đoàn Bảo hiểm Khách du lịch đã thông báo hợp nhất, dẫn đến việc thành lập Citigroup.

3.4. Chào mua công khai

Trong một vụ chào mua công khai, một công ty đề nghị mua cổ phiếu đang lưu hành của công ty kia với một mức giá đặc biệt chứ không phải giá thị trường. Công ty mua lại trực tiếp truyền đạt lời đề nghị đến các cổ đông của công ty kia, bỏ qua ban quản trị và giám đốc.

Ví dụ, vào năm 2008, Johnson & Johnson đã đưa ra lời chào mua công khai để mua lại Omrix Biopharmaceuticals với giá 438 triệu đô la. Công ty đã đồng ý và thương vụ đã được hoàn thành vào cuối tháng 12 năm 2008.

3.5. Mua lại tài sản

Trong một giao dịch mua lại tài sản, một công ty sẽ trực tiếp mua lại tài sản của một công ty khác. Công ty có tài sản được mua phải nhận được sự chấp thuận của các cổ đông.

Việc mua tài sản là hình thức điển hình trong thủ tục phá sản, trong đó các công ty khác đấu thầu các tài sản khác nhau của công ty bị phá sản, tài sản này được thanh lý khi chuyển giao tài sản cuối cùng cho các công ty mua lại.

3.6. Mua lại quyền quản lý

Trong một thương vụ mua lại của hội đồng quản trị, hay còn được gọi là thôn tính của hội đồng quản trị (MBO), các nhà điều hành của một công ty mua cổ phần kiểm soát ở một công ty khác, với tư cách cá nhân. Những cựu giám đốc điều hành này thường hợp tác với một nhà tài chính hoặc các cựu nhân viên công ty để nỗ lực cấp vốn giao dịch.

Các giao dịch M&A như vậy thường được cấp vốn không cân đối với mức nợ và đa số cổ đông phải chấp thuận. Ví dụ, vào năm 2013, Tập đoàn Dell thông báo rằng họ đã bị mua lại bởi người sáng lập, Michael Dell.

4. Sáp nhập được cấu trúc như thế nào?

Sáp nhập có một vài cách cấu trúc khác nhau, dựa trên mối quan hệ giữa hai công ty tham gia vào thương vụ:

- Sáp nhập theo chiều ngang: Hai công ty cạnh tranh trực tiếp có các dòng sản phẩm và thị trường giống nhau.

- Sáp nhập theo chiều dọc: Một khách hàng và công ty hoặc một nhà cung cấp và công ty. Hãy nghĩ đến việc một nhà sản xuất kem sáp nhập với một nhà cung cấp vỏ kem ốc quế.

- Sáp nhập theo ngành: Hai doanh nghiệp phục vụ cùng cơ sở người tiêu dùng nhưng ngành nghề khác nhau, chẳng hạn như một nhà sản xuất TV và một công ty truyền hình cáp.

- Sáp nhập mở rộng thị trường: Hai công ty bán cùng sản phẩm nhưng khác thị trường.

- Sáp nhập mở rộng sản phẩm: Hai công ty bán các sản phẩm khác nhau nhưng có liên quan trên cùng một thị trường.

- Conglomeration: Diễn ra 2 công ty có hoạt động kinh doanh hoàn toàn không liên quan (thường được biết đến như các vụ sáp nhập để tạo nên tập đoàn kinh doanh đa ngành đa nghề)

Sáp nhập cũng có thể được phân biệt theo hai phương thức tài chính, mỗi phương thức có sự phân chia riêng cho các nhà đầu tư.

4.1. Sáp nhập thu mua

Giống như tên gọi, loại sáp nhập này xảy ra khi một công ty mua lại một công ty khác. Hoạt động thu mua được giao dịch bằng tiền mặt hoặc thông qua việc phát hành công cụ nợ. Bên bán phải chịu thuế là điều gây thu hút các công ty mua lại, những người được hưởng các lợi ích về thuế.

Tài sản mua lại có thể được ghi theo giá thu mua thực tế và chênh lệch giữa giá trị sổ sách và giá mua tài sản có thể khấu hao hàng năm, giảm các khoản thuế mà công ty mua lại phải nộp.

4.2. Sáp nhập hợp nhất

Với sự sáp nhập này, một công ty hoàn toàn mới sẽ được hình thành và cả hai công ty đều được mua và kết hợp với nhau dưới một tổ chức mới. Các điều khoản thuế cũng giống như các điều khoản của sáp nhập thu mua.

Đọc thêm: Kiến trúc thương hiệu và Mở rộng thương hiệu để cân nhắc hoạt động M&A phù hợp, hỗ trợ cả kinh doanh và xây dựng thương hiệu

5. Hoạt động mua lại được cấp vốn ra sao?

Một công ty có thể mua một công ty khác thông qua tiền mặt, cổ phiếu, nợ phải trả, hoặc kết hợp hai hoặc cả ba. Trong các thương vụ nhỏ hơn, việc một công ty mua lại tất cả tài sản của một công ty khác cũng là một điều thường thấy.

Công ty X mua tất cả tài sản của Công ty Y bằng tiền mặt, có nghĩa là Công ty Y sẽ chỉ có tiền mặt (và nợ, nếu có). Tất nhiên, Công ty Y chỉ còn cái vỏ và cuối cùng sẽ thanh lý hoặc thâm nhập vào các lĩnh vực kinh doanh khác.

Một thương vụ mua lại khác được gọi là sáp nhập ngược, cho phép một công ty tư nhân được niêm yết công khai trong một khoảng thời gian tương đối ngắn.

Sáp nhập ngược xảy ra khi một công ty tư nhân mua lại một công ty đại chúng, và cùng trở thành một công ty đại chúng hoàn toàn mới với cổ phiếu có thể giao dịch.

6. Định giá như thế nào khi M&A?

Cả hai công ty tham gia vào một trong hai vị trí của một thương vụ M&A sẽ định giá công ty mục tiêu khác nhau. Người bán đương nhiên sẽ định giá công ty ở mức giá cao nhất có thể, trong khi người mua sẽ cố gắng mua nó với giá thấp nhất có thể.

Tuy nhiên, cơ sở định giá vẫn được đánh giá khách quan bằng cách nghiên cứu các công ty có thể so sánh được trong ngành và dựa vào các chỉ số sau:

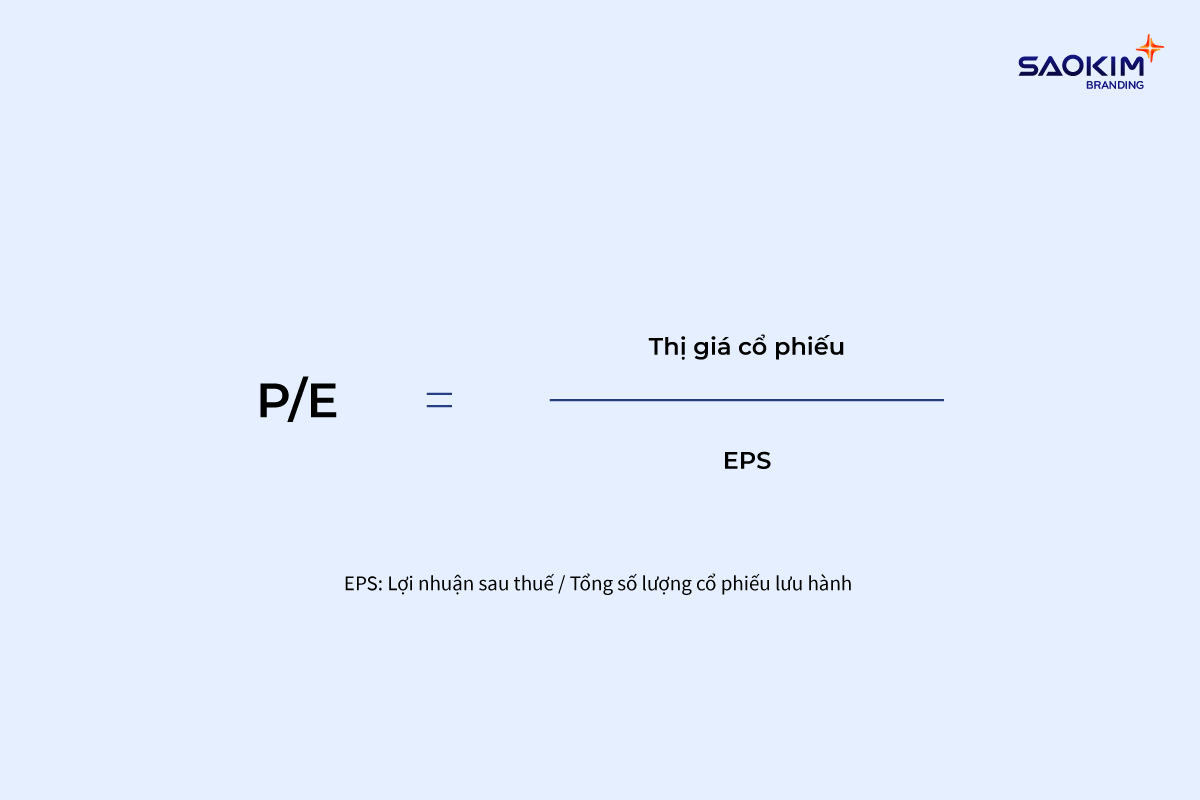

Tỷ lệ P/E

Với việc sử dụng tỷ lệ thị giá cổ phiếu/ thu nhập trên mỗi cổ phiếu (tỷ lệ P/E), công ty mua lại sẽ đưa ra đề nghị bằng bội số của thu nhập của công ty mục tiêu. Việc nghiên cứu P/E của tất cả các cổ phiếu trong cùng một nhóm ngành sẽ cho công ty mua lại một định hướng tốt về bội số P/E của mục tiêu.

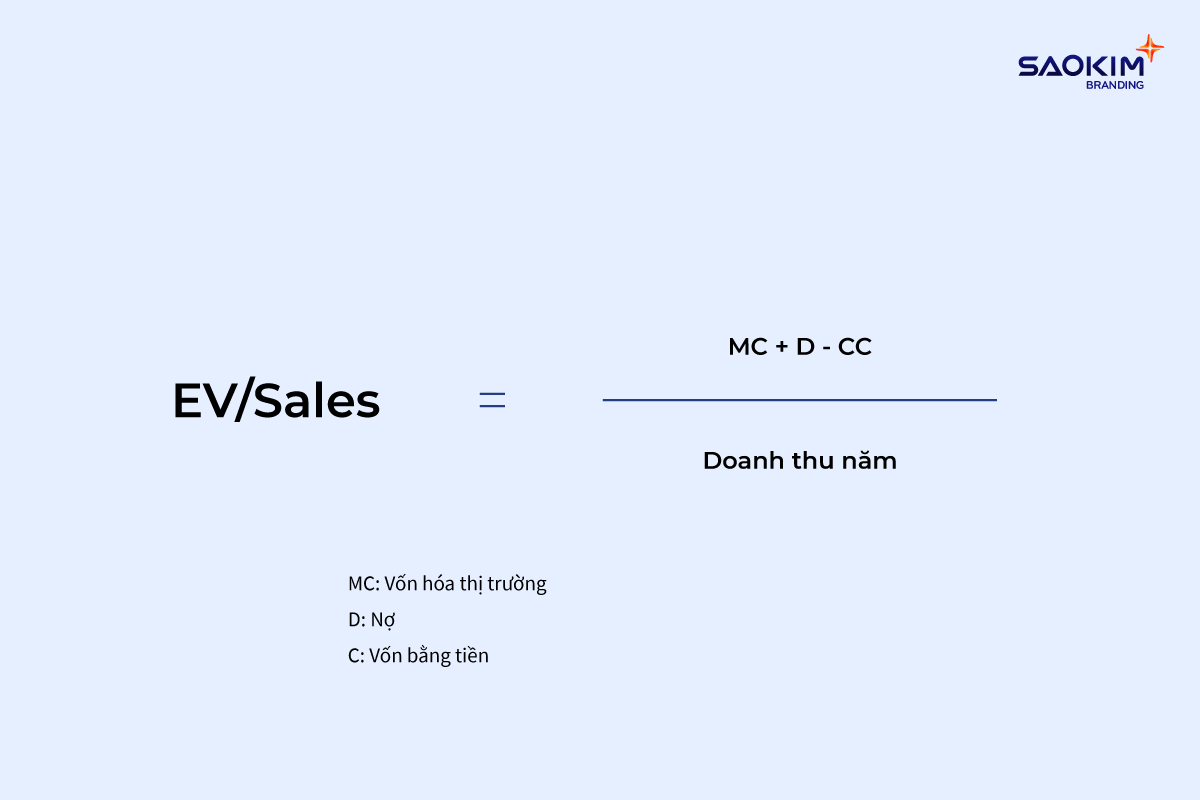

Tỷ lệ EV/Sales

Với tỷ lệ giá trị doanh nghiệp/ doanh số (EV/Sales), công ty mua lại sẽ đưa ra đề nghị là bội số của doanh thu trong khi vẫn nắm được tỷ lệ giá/ doanh thu (tỷ lệ P/S) của các công ty khác trong ngành.

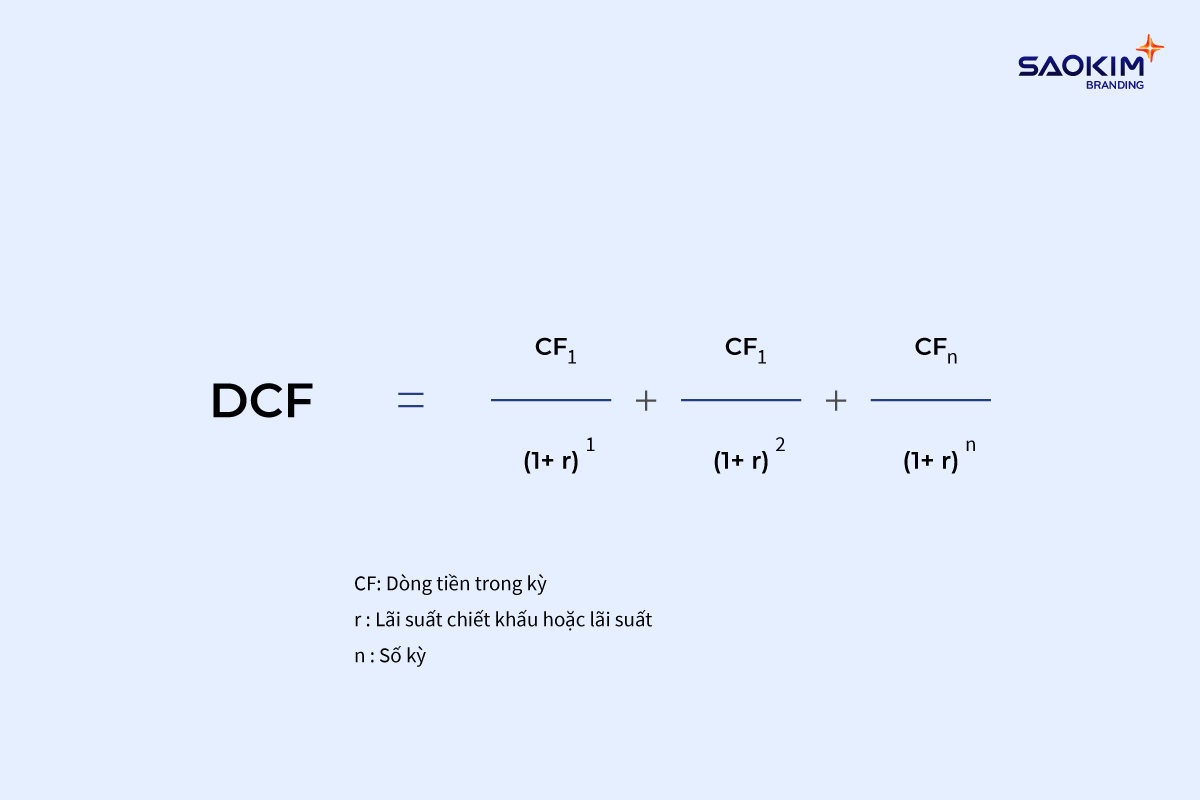

Dòng tiền chiết khấu (DCF)

Một công cụ định giá quan trọng trong M&A, phân tích dòng tiền chiết khấu (DFC – Discounted Cash Flow) xác định giá trị hiện tại của một công ty, theo dòng tiền ước tính trong tương lai của nó.

Dự báo dòng tiền tự do (thu nhập ròng + khấu hao tài sản cố định hữu hình/ khấu hao tài sản cố định vô hình – chi tiêu vốn – thay đổi vốn lưu động) được chiết khấu về giá trị hiện tại bằng cách sử dụng chi phí sử dụng vốn bình quân (WACC) của công ty.

Phải thừa nhận rằng rất khó để tính đúng DCF, nhưng ít có công cụ nào có thể sánh được với phương pháp định giá này.

Chi phí thay thế

Trong một số ít trường hợp, việc mua lại được dựa trên chi phí thay thế công ty mục tiêu. Vì đơn giản, giả sử giá trị của một công ty là tổng của tất cả các chi phí thiết bị và nhân viên.

Công ty mua lại thực sự có thể đề nghị công ty mục tiêu bán với giá đó, hoặc sẽ tạo ra một đối thủ cạnh tranh với cùng một mức chi phí. Đương nhiên, sẽ cần một thời gian dài để tập hợp được một đội ngũ nhân viên tương xứng, và mua sắm tài sản, thiết bị phù hợp.

Phương pháp xác lập giá này chắc chắn sẽ không có nhiều ý nghĩa trong ngành dịch vụ, trong đó các tài sản chủ chốt (con người và ý tưởng) khó có thể định giá và phát triển.

7. Marketing và Branding khi M&A

M&A là hoạt động quan trọng của doanh nghiệp, tùy thuộc vào hình thức M&A và ý chí của doanh nghiệp mà bạn có thể điều chỉnh hoạt động Marketing và Branding cho phù hợp.

Có những doanh nghiệp tiến hành M&A trong “âm thầm” bởi họ lựa chọn chiến lược hoặc phong cách kinh doanh như vậy.

Nhưng nếu bạn muốn tận dụng tối đa hiệu quả truyền thông khi thực hiện M&A thì nên chú ý tới 5 yếu tố sau:

7.1. Đề xuất giá trị mới

Tại sao chúng ta thực hiện M&A và khách hàng của chúng ta sẽ hưởng lợi như thế nào? Những câu hỏi này thường được hỏi trong các phòng họp và trong quá trình thẩm định. Tuy nhiên, điều đáng ngạc nhiên là những câu hỏi này thường không được trả lời đầy đủ.

Thông thường, khi M&A, doanh nghiệp sau đó tăng thêm giá trị mới, các giá trị này bao gồm cả giá trị mà khách hàng sẽ nhận được.

Ví dụ: Khi Massan sáp nhập Vinmart, họ nói rằng hiện tại Vinmart là mảnh ghép quan trọng để hoàn thiện đế chế hàng tiêu dùng – bán lẻ. Họ nói rằng, giờ đây Massan tiến thêm bước tiến dài trong quá trình phát triển bền vững, cổ đông đầu tư vào Massan có thể đặt kỳ vọng lớn hơn trong dài hạn, và người tiêu dùng được hưởng lợi nhiều hơn (ít nhất là từ sự cạnh tranh của các chuỗi siêu thị)

M&A là cơ hội lớn, và bạn nên xem xét nói lên câu chuyện phù hợp, truyền tải được các đề xuất giá trị mới do M&A mang lại.

Chờ chút: Tải ngay cuốn sách Corporate Branding, giúp bạn hiểu toàn bộ quá trình xây dựng thương hiệu doanh nghiệp, hỗ trợ hiệu quả việc xây dựng thương hiệu mới.

7.2. Phân khúc thị trường mới

Khi M&A, marketing nên dẫn dắt cuộc trò chuyện và đề xuất cách bổ sung đầy đủ các sản phẩm, dịch vụ và giải pháp sẽ đáp ứng tốt hơn nhu cầu của khách hàng. Marketing cũng nên đánh giá mô hình hoạt động và tổ chức của mình sẽ phát triển như thế nào để hỗ trợ làm mới quan điểm về thị trường.

Đọc thêm: Cách xác định thị trường mục tiêu

7.3. Khách hàng giá trị nhất

Hãy suy nghĩ về các phân khúc khách hàng theo nguyên tắc 80/20. Trong mối quan hệ hợp tác với bộ phận bán hàng, doanh nghiệp nên phát triển một kế hoạch toàn diện, chủ động dành cho những khách hàng có giá trị nhất.

Đối với các khách hàng B2C và B2B, nói đơn giản là cần giữ chân và đảm bảo lợi ích họ nhận được sau M&A.

Khách hàng sẽ quan tâm tới:

- Điều gì sẽ thay đổi?

- Lợi ích của tôi có bị tổn hại?

- Có thêm ưu đãi mới nào không?

7.4. Giá trị cốt lõi

Cung cấp bằng chứng cho thấy những sự khác biệt có lợi cho khách hàng vì khách hàng sẽ tìm kiếm chúng, và thông qua đó truyền đạt giá trị cốt lõi của tổ chức.

M&A thành công nhất bắt đầu với một vài lợi ích hữu hình truyền đạt đề xuất giá trị cốt lõi của tổ chức mới, chẳng hạn như khuyến mại hoặc gói sản phẩm mới và luôn củng cố đề xuất giá trị bằng nhiều giá trị gia tăng hơn trong suốt vòng đời của khách hàng.

Tuy nhiên, điều quan trọng là luôn khiến giá trị dương sau M&A. Do đó, giá trị gia tăng cần nhất quán hoặc không làm suy yếu đi giá trị cốt lõi của doanh nghiệp.

7.5. Chiến lược thương hiệu

Sau khi M&A có thể xảy ra các trường hợp:

- Thương hiệu được giữ độc lập

- Thương hiệu hợp nhất

- Thương hiệu bảo trợ được xác định

- Thương hiệu duy nhất được chọn

- Thương hiệu hoàn toàn mới được tạo ra

Trong gần một nửa số vụ sáp nhập (khoảng 40%), các công ty lựa chọn một thương hiệu duy nhất dựa trên một trong những thương hiệu kế thừa.

Mọi người thường nghĩ rằng, sau M&A doanh nghiệp có thể đánh mất bản sắc của thương hiệu cũ. Chính vì vậy, để mang lại hiệu quả của M&A cần xem xét lại chiến lược thương hiệu và hướng dẫn thực thi thận trọng.

Doanh nghiệp cần nghiên cứu dựa trên thực tế để hiểu tầm quan trọng của thương hiệu trong quyết định mua hàng, đánh giá khách quan giá trị của cả hai thương hiệu cho các phân khúc mục tiêu, xác định chi phí chuyển đổi và sau đó định vị thương hiệu cho phù hợp.

Xem ngay gói tư vấn chiến lược thương hiệu của Sao Kim, hỗ trợ doanh nghiệp xây dựng bản sắc thương hiệu nổi bật.

8. Câu hỏi thường gặp về M&A

8.1. Cách phân biệt Sáp nhập và Mua lại

Nói chung, “mua lại” mô tả một giao dịch, trong đó một doanh nghiệp “nuốt” một doanh nghiệp khác thông qua việc thôn tính.

Thuật ngữ “sáp nhập” được sử dụng khi các công ty thu mua và công ty mục tiêu kết hợp với nhau để tạo thành một tổ chức hoàn toàn mới.

8.2. Tại sao các công ty tiếp tục mua lại các công ty khác thông qua M&A?

Hai động lực quan trọng của chủ nghĩa tư bản là cạnh tranh và tăng trưởng. Khi một công ty đối mặt với sự cạnh tranh, nó phải vừa cắt giảm chi phí vừa đổi mới cùng lúc.

Một giải pháp cho điều này chính là mua lại các đối thủ cạnh tranh để họ không còn là mối đe dọa. Các công ty cũng hoàn thành M&A để tăng trưởng bằng cách mua lại các dòng sản phẩm mới, tài sản trí tuệ, vốn nhân lực và cơ sở khách hàng.

VD: Meta mua lại Instagram để tránh việc Instagram đe dọa Facebook

Các công ty cũng có thể tìm kiếm sự hợp lực. Bằng cách kết hợp các hoạt động kinh doanh, hiệu quả hoạt động tổng thể có xu hướng tăng lên và chi phí toàn diện có xu hướng giảm xuống khi mỗi công ty tận dụng những thế mạnh của công ty khác.

8.3. Thôn tính thù địch là gì?

Mua lại kiểu thân thiện là phổ biến nhất và xảy ra khi công ty mục tiêu đồng ý được mua lại; hội đồng quản trị và các cổ đông chấp thuận việc mua lại, và những sự kết hợp này thường hoạt động vì lợi ích chung của cả công ty mua lại và công ty mục tiêu.

Còn mua lại kiểu không thân thiện, thường được gọi là thôn tính thù địch, xảy ra khi công ty mục tiêu không đồng ý với việc mua lại.

Các vụ mua lại thù địch không có cùng thỏa thuận với công ty mục tiêu, và do đó, công ty mua lại phải tích cực mua một lượng lớn cổ phần của công ty mục tiêu (thông qua công khai hoặc không công khai) để giành được quyền kiểm soát, gây sức ép việc mua lại.

8.4. Hoạt động M&A ảnh hưởng đến cổ đông như thế nào?

Nói chung, trong thời gian dẫn đến sáp nhập hoặc mua lại, các cổ đông của công ty mua lại sẽ thấy giá trị cổ phiếu tạm thời giảm xuống. Đồng thời, cổ phiếu của công ty mục tiêu thường bị tăng giá trị do cầu tăng cao.

Nguyên nhân thường là do công ty mua lại sẽ cần phải chi vốn để mua lại công ty mục tiêu với giá cao hơn giá cổ phiếu trước khi thôn tính.

Sau khi việc sáp nhập hoặc mua bán chính thức có hiệu lực, giá cổ phiếu thường vượt quá giá trị của từng công ty trực thuộc trong giai đoạn trước khi thôn tính. Trong trường hợp điều kiện kinh tế thuận lợi, các cổ đông của công ty bị sáp nhập thường có hoạt động dài hạn và cổ tức thuận lợi.

Hãy lưu ý, cổ đông của cả hai công ty có thể bị giảm bớt quyền biểu quyết do số lượng cổ phiếu phát hành tăng lên trong quá trình sáp nhập. Hiện tượng này nổi bật trong các vụ sáp nhập cổ phiếu cho cổ phiếu, khi công ty mới chào bán cổ phần của mình để đổi lấy cổ phần của công ty mục tiêu, với tỷ lệ chuyển đổi theo thỏa thuận.

Cổ đông của công ty mua lại bị mất nhẹ quyền biểu quyết, trong khi cổ đông của công ty mục tiêu nhỏ hơn có thể thấy quyền biểu quyết bị giảm sút đáng kể trong nhóm các bên liên quan tương đối lớn hơn.

8.5. Sự khác biệt giữa sáp nhập hoặc mua lại theo chiều dọc và chiều ngang là gì?

Sáp nhập ngang và sáp nhập dọc là các chiến lược cạnh tranh mà các công ty sử dụng để củng cố vị trí của mình giữa các đối thủ cạnh tranh.

Sáp nhập ngang là mua lại một doanh nghiệp có liên quan. Công ty chọn sáp nhập ngang sẽ thôn tính một công ty khác hoạt động ở cùng cấp độ của chuỗi giá trị trong ngành

Ví dụ: Sự kiện Marriott International, Inc. mua lại Starwood Hotels & Resorts Worldwide, Inc.

Sáp nhập dọc đề cập đến quá trình mua lại các hoạt động kinh doanh trong cùng một dọc sản xuất. Công ty chọn sáp nhập dọc sẽ kiểm soát hoàn toàn một hoặc nhiều giai đoạn trong quá trình sản xuất hoặc phân phối sản phẩm.

Ví dụ, Apple đã mua lại AuthenTec, công ty sản xuất công nghệ cảm biến vân tay Touch ID được đưa vào iPhone của mình.

Trên đây là một số thông tin chia sẻ, tổng hợp về M&A, hi vọng thông tin hữu ích cho quá trình sáp nhập và mua lại mà bạn quan tâm.

Đừng quên rằng, Sao Kim là chuyên gia tư vấn thương hiệu. Trong trường hợp M&A tạo ra thương hiệu mới hay cần tái thiết lại thương hiệu cho phù hợp hơn với vị thế, bạn có thể kết nối với Sao Kim qua hotline 0964.699.499 hoặc gửi email qua contact@saokim.com.vn

Follow các bài viết chất lượng của Sao Kim tại:

Blog Sao Kim, Cẩm Nang Sao Kim

Facebook: Sao Kim Branding

Case study Behance: Sao Kim Branding

#SaoKim #SaoKimBranding #MandA #SapNhapVaMuaLai