Cùng Sao Kim tìm hiểu toàn bộ thông tin, quy trình xây dựng thương hiệu ngân hàng và giải quyết 10 câu hỏi thường gặp trong xây dựng thương hiệu cho ngân hàng.

Ngân hàng là một trong những lĩnh vực kinh tế quan trọng và nhạy cảm nhất của một quốc gia. Ngân hàng không chỉ là nơi cung cấp các dịch vụ tài chính cho cá nhân và doanh nghiệp, mà còn là nơi thực hiện các chính sách tiền tệ của Nhà nước, đóng vai trò quan trọng trong việc duy trì ổn định kinh tế vĩ mô.

Tuy nhiên, thị trường ngân hàng cũng là một lĩnh vực cạnh tranh khốc liệt, đòi hỏi các ngân hàng phải không ngừng đổi mới, nâng cao chất lượng dịch vụ, áp dụng công nghệ và đáp ứng nhu cầu ngày càng đa dạng của khách hàng.

Tại Việt Nam, thị trường tài chính ngân hàng hiện nay có sự góp mặt của hơn 100 tổ chức, bao gồm các ngân hàng thương mại, các chi nhánh ngân hàng nước ngoài, các tổ chức tài chính khác.

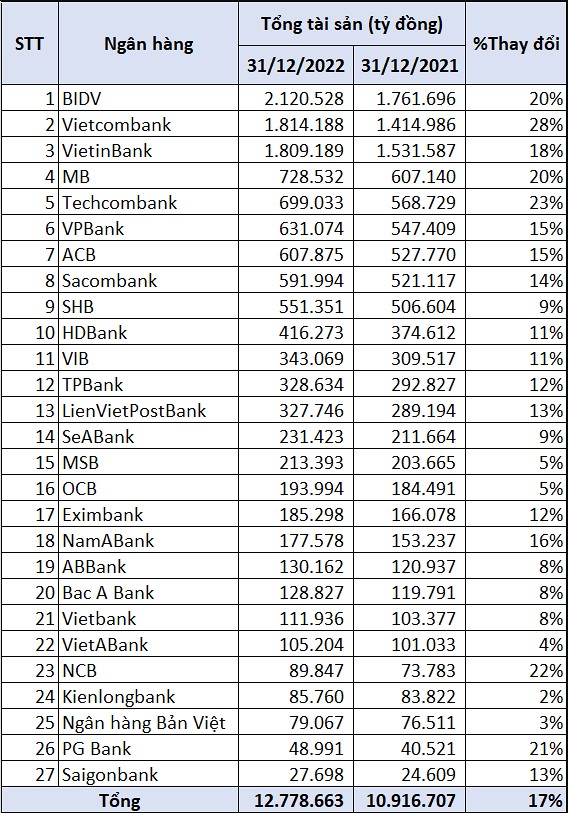

Theo số liệu của Ngân hàng Nhà nước Việt Nam (NHNN), tính đến cuối năm 2022, tổng tài sản của hệ thống ngân hàng đạt hơn 14 triệu tỷ đồng, tăng 12% so với cuối năm 2021. Tuy nhiên, thị phần của các ngân hàng không đồng đều, mà phụ thuộc vào nhiều yếu tố như quy mô vốn, mạng lưới chi nhánh, uy tín thương hiệu, chiến lược kinh doanh và xây dựng thương hiệu.

Theo báo cáo của Vietnamreport, top 5 ngân hàng uy tín nhất 2022 là Vietcombank, VietinBank, Techcombank và MB.

Bảng xếp hạng thương hiệu ngân hàng của Việt Nam 2023 – theo Brand Finance

Nhìn chung, theo xu hướng phát triển các ngân hàng Việt Nam đã và đang thực hiện xây dựng thương hiệu, tạo những chiến lược phát triển riêng biệt để thu hút và giữ chân khách hàng, như mở rộng mạng lưới chi nhánh, phát triển các sản phẩm và dịch vụ mới, áp dụng công nghệ số hoá trong giao dịch và quản lý.

1. Tại sao ngân hàng cần chú trọng đến việc xây dựng thương hiệu?

Ngân hàng cần chú trọng đến việc xây dựng thương hiệu vì cạnh tranh trên thị trường ngân hàng ngày càng gay gắt, khách hàng ngày càng yêu cầu cao về chất lượng sản phẩm/dịch vụ và trải nghiệm khách hàng.

Một thương hiệu mạnh mẽ và đáng tin cậy có thể giúp ngân hàng thu hút khách hàng, tạo niềm tin và sự tín nhiệm của khách hàng, nâng cao hiệu quả kinh doanh và củng cố vị thế của ngân hàng trên thị trường.

Xây dựng thương hiệu cũng giúp ngân hàng tạo ra sự khác biệt và nhận diện trên thị trường cũng như tạo ra một hình ảnh đồng nhất về ngân hàng trong tâm trí khách hàng. Do đó, việc xây dựng và quản lý thương hiệu là một yếu tố cực kỳ quan trọng trong chiến lược kinh doanh của ngân hàng.

Và cần lưu ý, thương hiệu không phải chỉ là logo, bộ nhận diện. Thương hiệu là tất cả những điều mà khách hàng suy nghĩ, những cảm nhận, nhận định về một doanh nghiệp khi trải nghiệm, tiếp xúc với doanh nghiệp bằng cách này hoặc cách khác.

Năm 2023 được nhận định là năm khó khăn chung của thị trường, các ngân hàng cũng không tránh khỏi điều đó, mặc dù nhiều ngân hàng vẫn ghi nhận tăng trưởng cao kỷ lục.

Trong bối cảnh thị trường khó khăn, một số sự kiện đã xảy ra trong ngành ngân hàng, ví dụ như:

- Sự kiện sụp đổ của Ngân hàng Silicon Valley (SVB) – Mỹ (Theo Báo Tuổi Trẻ)

- Sự kiện khủng hoảng của ngân hàng Credit Suite (Thụy Sĩ), ngân hàng từng là biểu tượng của Thụy Sĩ (Theo Bộ Công Thương)

- Một số ngân hàng khác cũng xảy ra tình trạng tương tự như Signature Bank, First Republic Bank

- Hay như cuộc khủng hoảng của SCB (Việt Nam)

Có rất nhiều nguyên nhân sâu xa dẫn tới sự sụp đổ, nhưng cả 4 ngân hàng đều có đặc điểm chung đó là, tại thời điểm khủng hoảng, niềm tin vào thương hiệu của khách hàng đã nhanh chóng đổ vỡ, kéo theo loạt hành động dẫn tới ngân hàng phản ứng không kịp, bất kể tổng tài sản của họ.

Trong khi đó, tổng tài sản của BIDV (ngân hàng có tổng tài sản lớn nhất trong hệ thống ngân hàng Việt Nam) là hơn 90 tỷ USD, chưa bằng 1/2 tổng tài sản của SVB tại thời điểm sụp đổ.

Dĩ nhiên, đi sâu phân tích vào cơ cấu tài sản, nguồn vốn, … của ngân hàng thì mới xác định được cơ cấu nào bền vững, cơ cấu nào tiềm ẩn rủi ro.

Nhưng những sự kiện trên cho thấy rõ ràng một điều, niềm tin sụp đổ kéo theo hậu quả khôn lường.

“Ngành ngân hàng không giống như các lĩnh vực khác. Một khi niềm tin đã mất, không đơn giản là bạn chỉ cần xây lại”, John Plassard, chuyên gia đầu tư tại Mirabaud nhận xét.

Vì vậy, xây dựng thương hiệu ngân hàng, củng cố niềm tin thương hiệu là điều cần được xem xét nghiêm túc.

2. Xây dựng thương hiệu ngân hàng có lợi ích gì?

Trong ngành ngân hàng, thương hiệu đóng vai trò quan trọng giúp:

- Tạo sự khác biệt: Thương hiệu giúp cho ngân hàng tạo ra sự khác biệt và nổi bật giữa các đối thủ cạnh tranh.

- Xây dựng niềm tin: Thương hiệu mạnh mẽ giúp xây dựng niềm tin và tăng cường sự tin tưởng của khách hàng đối với ngân hàng.

- Tạo nên giá trị: Thương hiệu giúp ngân hàng tạo ra giá trị vượt trội, đồng thời tăng khả năng tiếp cận và giữ chân được khách hàng hiện có.

- Thu hút khách hàng mới: Thương hiệu mạnh mẽ cũng là một yếu tố thu hút khách hàng mới đến với ngân hàng.

- Tăng cường định giá: Thương hiệu mạnh mẽ giúp ngân hàng tăng cường định giá và tạo ra giá trị cho cổ đông.

Thương hiệu mang đến cho các ngân hàng nền tảng vững chắc để phát triển nhiều sản phẩm, dịch vụ giúp tối đa hóa thành công. Nhiều ngân hàng Việt đều đã hiểu tầm quan trọng, đã triển khai và đạt nhiều thành tựu như: Techcombank, MB Bank, Vietcombank, TP Bank, …

Techcombank đã xây dựng được là một trong những thương hiệu ngân hàng thương mại tốt nhất Việt Nam, nhiều năm đứng top 5 trong bảng xếp hạng ngân hàng uy tín do Vietnamreport.

Techcombank đã đạt được thành công lớn trong việc xây dựng thương hiệu thông qua việc tập trung vào chất lượng dịch vụ khách hàng và đổi mới công nghệ. Các chiến lược truyền thông của Techcombank cũng được đánh giá cao, với các chiến dịch quảng cáo ấn tượng và đầy sáng tạo.

- TCB được vinh danh là “Best Bank in Vietnam 2022” (Euromoney).

- Domestic Retail Bank of the Year 2022 ()

- Best Digital Consumer Bank 2022 (Global Finance)

- Great Place to Work 2022 (Great Place To Work)

MB Bank cũng là một ngân hàng có được sự thành công trong việc xây dựng thương hiệu. Với hơn 2 thập kỷ duy trì thành công hình ảnh chuyên nghiệp, mạnh mẽ của quân đội, MB Bank đã tiến thêm một bước xa hơn khi làm mới thương hiệu, thu hút giới trẻ và hướng tới trở thành một ngân hàng thông minh.

- Tính đến ngày 31/12/2022, MB Bank đứng thứ đầu về tổng tài sản trong các ngân hàng tư nhân tại Việt Nam với số tiền là 729 nghìn tỷ đồng (khoảng 31 tỷ USD).

- Năm 2021, MB Bank được vinh danh là “Ngân hàng có quản trị tốt nhất tại Việt Nam” và “Ngân hàng tiên tiến nhất về quản trị tài chính tại Việt Nam” (Euromoney).

- MB Bank duy trì vị trí trong top 5 ngân hàng uy tín trong vài năm trở lại đây (Vietnam Report).

Vietcombank là một trong những ngân hàng lớn nhất và được tín nhiệm nhất tại Việt Nam. Vietcombank đã xây dựng thương hiệu của mình thông qua việc cung cấp các sản phẩm và dịch vụ khách hàng chuyên nghiệp, đặc biệt có uy tín cao trong lĩnh vực tài trợ thương mại và dịch vụ ngân hàng ngoại tệ.

- Tính đến ngày 31/12/2022, VCB đứng thứ 2 về tổng tài sản trong các ngân hàng tại Việt Nam với số tiền là hơn 1.8 triệu tỷ đồng

- Năm 2022, VCB là ngân hàng có lợi nhuận trước thuế riêng lẻ cao nhất trong các ngân hàng tại Việt Nam với số tiền là 36,7 nghìn tỷ đồng (khoảng 1,5 tỷ USD).

- VCB là ngân hàng đầu tiên của Việt Nam có tên trong danh sách “Top 1.000 ngân hàng hàng đầu thế giới” của Tạp chí Banker thuộc Financial Times (2021).

Và còn nhiều ngân hàng khác đạt được những thành tựu nhất định trong hoạt động xây dựng thương hiệu. Nếu bạn muốn ngân hàng của mình cũng đạt được thành tựu tương tự hãy tìm hiểu về quy trình xây dựng thương hiệu dưới đây:

3. Quy trình xây dựng thương hiệu ngân hàng

Bước 1: Nghiên cứu

Để đưa ra các quyết sách đúng đắn khi xây dựng thương hiệu, bạn cần triển khai hoạt động nghiên cứu, áp dụng các phương pháp nghiên cứu phù hợp để tìm ra các dữ liệu có giá trị.

Do tính chất bao trùm của hoạt động ngân hàng cũng như tính tác động tổng thể của thương hiệu, nên phạm vi của nghiên cứu khá rộng, thông thường các ngân hàng nên thuê đơn vị nghiên cứu thị chuyên nghiệp thực hiện để có được thông tin có giá trị, có tính khách quan.

Nếu không thực hiện nghiên cứu đúng phương pháp, các quyết định thương hiệu sẽ chỉ dựa trên quan điểm, hiểu biết cá nhân về thị trường, chủ yếu mang tính chủ quan và định tính. Điều này có thể dẫn tới các sai lầm nghiêm trọng, lãng phí nguồn lực.

Trong nội bộ ngân hàng cũng cần thường xuyên thực hiện các nghiên cứu nhỏ để bổ sung, cập nhật kịp thời các thay đổi của thị trường.

Cụ thể việc nghiên cứu chi tiết về thị trường, thương hiệu, đối thủ và khách hàng là rất cần thiết trong việc xây dựng thương hiệu ngân hàng vì những lý do sau:

- Hiểu rõ về thị trường và đối thủ: Nghiên cứu về thị trường và đối thủ sẽ giúp ngân hàng hiểu rõ hơn về các xu hướng, yêu cầu và những điểm mạnh, yếu của đối thủ trên thị trường, từ đó có thể đưa ra chiến lược cạnh tranh phù hợp để tăng cường sức mạnh cạnh tranh của mình.

- Hiểu đối tượng khách hàng mục tiêu: Nghiên cứu khách hàng sẽ giúp ngân hàng hiểu đối tượng khách hàng mục tiêu, từ đó có thể đưa ra chiến lược phù hợp để tăng cường trải nghiệm khách hàng, thu hút và giữ chân khách hàng, đồng thời tối ưu hoá chiến lược tiếp cận và marketing.

- Hiểu về chính ngân hàng: Nghiên cứu sẽ giúp ngân hàng hiểu rõ hơn về bối cảnh kinh doanh, giá trị của ngân hàng trong mắt khách hàng, từ đó có thể xây dựng và phát triển một thương hiệu mạnh mẽ, có uy tín và đáng tin cậy, thu hút được khách hàng và tăng cường giá trị thương hiệu.

- Đưa ra chiến lược hiệu quả: Từ những thông tin được thu thập được từ nghiên cứu thị trường, thương hiệu, đối thủ và khách hàng, ngân hàng có thể đưa ra chiến lược hiệu quả, hướng đến đối tượng khách hàng mục tiêu, tăng cường sức mạnh cạnh tranh và tối ưu hoá chiến lược tiếp cận và marketing.

- …

Tóm lại, nghiên cứu chi tiết về thị trường, thương hiệu, đối thủ và khách hàng là cần thiết để ngân hàng có thể đưa ra chiến lược xây dựng thương hiệu và tiếp cận khách hàng hiệu quả, tăng cường sức mạnh cạnh tranh và đạt được mục tiêu kinh doanh.

Và đây là các bước nghiên cứu bao gồm:

Thu thập thông tin về thị trường tài chính, ngân hàng

Bước đầu tiên là thu thập thông tin về tình hình và xu hướng của ngành tài chính, ngân hàng tại Việt Nam. Các nguồn thông tin có thể bao gồm các báo cáo, tài liệu thị trường, tin tức, dữ liệu về các chỉ số tài chính, hoặc thông tin từ các tổ chức nghiên cứu thị trường.

Bạn có thể áp dụng một số phương pháp sau đây:

- Direct Survey: thu thập thông tin trực tiếp từ các cá nhân, tổ chức hoặc doanh nghiệp thông qua việc điều tra hoặc phỏng vấn. Phương pháp này giúp thu thập thông tin chi tiết, đa dạng và có tính chính xác cao.

- Opinion Survey: là phương pháp thu thập thông tin qua việc thăm dò ý kiến của các đối tượng có liên quan đến thị trường tài chính, ngân hàng, chẳng hạn như các nhà đầu tư, khách hàng, chuyên gia hoặc các nhân viên của ngân hàng. Phương pháp này giúp định hình được những quan điểm và suy nghĩ của đối tượng liên quan đến thị trường tài chính, ngân hàng.

- Statistical Analysis: là phương pháp sử dụng các phương tiện và phương pháp thống kê để phân tích và đưa ra các thông tin về tình hình thị trường tài chính, ngân hàng. Phương pháp này giúp đưa ra những số liệu và báo cáo chi tiết, phân tích mô hình và xu hướng của thị trường.

- Document Research: là phương pháp thu thập thông tin qua việc nghiên cứu tài liệu liên quan đến thị trường tài chính, ngân hàng, chẳng hạn như các báo cáo thị trường, tài liệu nghiên cứu, sách vở hay các bài viết trên báo chí. Phương pháp này giúp thu thập được những thông tin chính xác và bổ ích từ các nguồn dữ liệu có sẵn.

- Observation: là phương pháp thu thập thông tin bằng cách quan sát trực tiếp các hoạt động và hành vi của đối tượng được nghiên cứu, chẳng hạn như quan sát hoạt động của các ngân hàng trong khu vực, tìm hiểu hành vi tiêu dùng của khách hàng tại các điểm bán hàng

- Social media approach: Phương pháp này sử dụng các nền tảng mạng xã hội như Facebook, Twitter, LinkedIn, Instagram,… để thu thập thông tin về ngành tài chính, ngân hàng. Các thông tin có thể bao gồm các bài viết, ý kiến của khách hàng, đánh giá sản phẩm/dịch vụ, hoạt động của đối thủ cạnh tranh,… Các công cụ phân tích dữ liệu trực tuyến (Social Listening) có thể được sử dụng để giúp phân tích và đánh giá thông tin thu thập được.

- ….

Phân tích và đánh giá thị trường

Sau khi thu thập thông tin, các chuyên gia nghiên cứu thị trường cần phân tích và đánh giá thị trường để hiểu rõ hơn về cơ cấu và các yếu tố ảnh hưởng đến ngành tài chính, ngân hàng. Đây là bước quan trọng để xác định các cơ hội và thách thức trong thị trường.

Bạn có thể áp dụng một số phương pháp sau đây:

- SWOT analysis: là một phương pháp đánh giá các yếu tố nội và ngoại tại của doanh nghiệp hoặc sản phẩm. SWOT là viết tắt của Strengths (điểm mạnh), Weaknesses (điểm yếu), Opportunities (cơ hội) và Threats (mối đe dọa).

- PEST analysis: là một phương pháp phân tích các yếu tố chính của môi trường kinh doanh bên ngoài, bao gồm Political (chính trị), Economic (kinh tế), Social (xã hội) và Technological (công nghệ).

- Five Forces Analysis: là một phương pháp đánh giá mức độ cạnh tranh trong một ngành hoặc thị trường. Năm lực cạnh tranh bao gồm sức mạnh của các đối thủ cạnh tranh, nguy cơ của sự đe dọa từ các đối thủ mới, sức mạnh của sự đàm phán của khách hàng và nhà cung cấp, sức mạnh của các sản phẩm và dịch vụ thay thế và cuối cùng là mức độ động lực của ngành hoặc thị trường.

- Analysing Market Segmentation: là phương pháp phân tích các đối tượng khách hàng khác nhau trên thị trường. Nó giúp xác định các nhóm khách hàng khác nhau dựa trên các tiêu chí như độ tuổi, giới tính, thu nhập, vị trí địa lý, nhu cầu và sở thích.

- Competitive Intelligence: là phương pháp nghiên cứu về các hoạt động của các đối thủ cạnh tranh, nhằm hiểu rõ chiến lược, sản phẩm và dịch vụ của họ để có thể cải thiện chiến lược và sản phẩm của chính mình

- Customer Feedback and Surveys Analysis: là phương pháp vận dụng phân tích thống kê, phân tích từ khóa, phân tích chuyên sâu, phân tích định lượng và định tính để hiểu tổng quát feedback và surveys của khách hàng từ đó đưa ra giải pháp đáp ứng đúng insight của họ.

- …

Nghiên cứu đối thủ cạnh tranh

Để định hình vị trí của ngân hàng trong thị trường, các chuyên gia nghiên cứu thị trường cần nghiên cứu về đối thủ cạnh tranh, bao gồm cả các ngân hàng địa phương và nước ngoài.

Dưới đây là các phương pháp thường được sử dụng để nghiên cứu về đối thủ cạnh tranh:

- Phân tích SWOT: Phương pháp phân tích SWOT (Strengths, Weaknesses, Opportunities, Threats) là một phương pháp phân tích chiến lược phổ biến trong kinh doanh. Bằng cách sử dụng phương pháp này, ngân hàng có thể đánh giá được các ưu điểm, nhược điểm, cơ hội và thách thức của đối thủ cạnh tranh.

- Phân tích ngành: Phân tích ngành là phương pháp giúp ngân hàng có cái nhìn tổng quan về ngành ngân hàng, bao gồm các xu hướng, khách hàng tiềm năng, sự cạnh tranh và thách thức của ngành.

- Phân tích chiến lược: Phân tích chiến lược giúp ngân hàng có thể hiểu rõ chiến lược kinh doanh của đối thủ cạnh tranh, bao gồm mục tiêu, chiến lược tiếp thị, vị trí thị trường và các hoạt động kinh doanh khác.

- Đánh giá hoạt động kinh doanh: Đánh giá hoạt động kinh doanh của đối thủ cạnh tranh có thể giúp ngân hàng hiểu rõ hơn về các sản phẩm và dịch vụ của đối thủ, quy trình hoạt động kinh doanh, chính sách giá cả và cách thức tương tác với khách hàng.

- Sử dụng công cụ tìm kiếm: Ngân hàng có thể sử dụng công cụ tìm kiếm để tìm kiếm các thông tin về đối thủ cạnh tranh, bao gồm thông tin về sản phẩm, dịch vụ, hoạt động kinh doanh, tin tức và ý kiến của khách hàng về đối thủ.

- Khảo sát và phỏng vấn khách hàng: Ngân hàng có thể khảo sát và phỏng vấn khách hàng để tìm hiểu về đối thủ cạnh tranh từ góc độ khách hàng. Những thông tin này có thể giúp ngân hàng hiểu rõ hơn về những điểm mạnh và điểm yếu của đối thủ, từ đó đưa ra các chiến lược phù hợp để tạo sự khác biệt

- …

Nghiên cứu khách hàng

Nghiên cứu khách hàng là bước rất quan trọng để hiểu rõ nhu cầu và mong muốn của khách hàng, từ đó tạo ra các giá trị phù hợp để phục vụ họ.

Và điều quan trọng, nghiên cứu khách hàng cũng cần được triển khai theo quy trình, đảm bảo mang lại dữ liệu khách quan nhất:

- Xác định rõ mục tiêu nghiên cứu

- Xác định rõ đối tượng nghiên cứu

- Lựa chọn phương pháp nghiên cứu phù hợp

- Thiết kế kịch bản, câu hỏi

- Tiến hành nghiên cứu, thu thập dữ liệu

- Phân tích dữ liệu

Dưới đây là các phương pháp thường được sử dụng trong bước này:

- Khảo sát trực tiếp: Phương pháp này thường được sử dụng để thu thập dữ liệu từ khách hàng (30-100 người) bằng cách đặt câu hỏi trực tiếp. Các câu hỏi có thể được đặt trong các cuộc phỏng vấn trực tiếp, qua điện thoại hoặc trên mạng.

- Focus group: Phương pháp này cho phép các nhà nghiên cứu tương tác với nhóm khách hàng nhỏ (8-12 người) để hiểu rõ các ý kiến, suy nghĩ và mong đợi của họ về sản phẩm hoặc dịch vụ của ngân hàng.

- Phân tích hành vi trực tuyến: Phương pháp này sử dụng dữ liệu từ các hoạt động trực tuyến của khách hàng (200-1000 người) để hiểu rõ hành vi của họ, từ đó cải thiện trải nghiệm của khách hàng với ngân hàng.

- Phân tích dữ liệu có sẵn: Phương pháp này sử dụng các dữ liệu về khách hàng từ các hệ thống ngân hàng để tìm hiểu thông tin về họ, như số tiền gửi, lịch sử tài khoản và giao dịch.

- Sử dụng các công cụ khác: Các công cụ khác như khảo sát trực tuyến, email survey, trang web khách hàng, chương trình phần thưởng khách hàng và các cuộc gọi điện thoại có thể được sử dụng để thu thập dữ liệu từ khách hàng mục tiêu.

Sau khi thu thập dữ liệu từ các phương pháp trên, các nhà nghiên cứu sẽ tiến hành phân tích và đánh giá các thông tin thu thập được để tìm ra những thông tin quan trọng về khách hàng, từ đó đưa ra các quyết định chiến lược cho việc xây dựng thương hiệu ngân hàng.

Đọc thêm:

- Hành trình khách hàng

- UX Research là gì

- 21 Định luật UX cần biết

- Phỏng vấn khách hàng

- Nghiên cứu khách hàng

Nghiên cứu ngân hàng

Nghiên cứu để hiểu rõ chính tổ chức ngân hàng là hoạt động quan trọng để hiểu rõ hiện trạng hoạt động kinh doanh, xây dựng thương hiệu của ngân hàng đang diễn ra như thế nào và hướng tới phát triển và trở thành thương hiệu ra sao.

Thực hiện nghiên cứu ngân hàng để tìm ra bản chất thương hiệu, các điểm thúc đẩy thương hiệu đi đúng hướng (hoặc sai hướng) cũng như các yếu tố khác.

Và bạn nên nhớ rằng, thương hiệu mạnh được xây dựng dựa trên sản phẩm & dịch vụ tốt, đáp ứng cạnh tranh. Do đó, nghiên cứu, đánh giá hoạt động kinh doanh cũng là một phần quan trọng để tìm ra giải pháp xây dựng thương hiệu mạnh cho ngân hàng.

Để thực hiện nghiên cứu thương hiệu của ngân hàng, bạn có thể thực hiện các bước sau:

- Xác định mục tiêu: Đây là bước đầu tiên và quan trọng nhất trong quá trình nghiên cứu thương hiệu. Các chuyên gia nghiên cứu cần xác định rõ mục tiêu nghiên cứu, tức là những thông tin cần thu thập và phân tích để đưa ra các quyết định trong việc phát triển thương hiệu của ngân hàng.

- Thu thập dữ liệu: tiến hành thu thập dữ liệu từ các nguồn khác nhau, bao gồm các cuộc khảo sát trực tiếp với khách hàng, phân tích dữ liệu trên các nền tảng truyền thông xã hội, thống kê dữ liệu về khách hàng, v.v.

- Phân tích dữ liệu: phân tích để tìm ra những thông tin quan trọng về thương hiệu của ngân hàng. Các phương pháp phân tích dữ liệu bao gồm phân tích định lượng, phân tích định tính, phân tích ngữ nghĩa, v.v.

- Đánh giá và phân tích kết quả: tìm ra các điểm mạnh và điểm yếu của thương hiệu của ngân hàng cũng như các đề xuất giá trị giúp đưa ra những khuyến nghị về cách cải thiện thương hiệu của ngân hàng.

- Tổng kết và báo cáo: Cuối cùng, các chuyên gia nghiên sẽ tổng kết và viết báo cáo kết quả nghiên cứu. Báo cáo này sẽ đưa ra những phân tích chi tiết về thương hiệu của ngân hàng, từ đó giúp ngân hàng có những quyết định phát triển thương hiệu hiệu quả hơn trong tương lai.

Có rất nhiều điểm cần xem xét khi tiến hành nghiên cứu, trong đó hãy lưu tâm hơn các điểm sau bởi chúng góp phần quan trọng tạo trong quá trình đưa thương hiệu của ngân hàng đến với khách hàng:

- Thái độ của nhân viên

- Trình độ nghiệp vụ nhân viên

- Chất lượng chăm sóc trước, sau giao dịch

- Mức độ tin cậy của dịch vụ

- Chất lượng cơ sở vật chất

- Trải nghiệm Website, Mobile App

- Chất lượng tư vấn của nhân viên

- Sự đa dạng của sản phẩm tiền gửi

- Sự linh hoạt đa dạng sản phẩm tiền vay

- Uy tín của đối tác

- Mức độ thân thiện của ngân hàng

- Dịch vụ đa dạng, phù hợp

- Uy tín, độ tin cậy cao

- Dịch vụ chu đáo, bảo mật cao

- Khả năng tạo ấn tượng tích cực với khách hàng

Đưa ra khuyến nghị và giải pháp

Dựa trên kết quả của các bước trên, các chuyên gia nghiên cứu thị trường sẽ đưa ra khuyến nghị và giải pháp để giúp các tổ chức ngân hàng nâng cao năng lực cạnh tranh và đáp ứng nhu cầu của khách hàng.

Bước 2: Xây dựng chiến lược thương hiệu

Thông qua các kết quả nghiên cứu và phân tích có giá trị ở bước 1, tại bước 2, bạn cần cụ thể hóa các đề xuất, giải pháp vào bản chiến lược thương hiệu.

Chiến lược thương hiệu là kế hoạch toàn diện được thiết kế để định hướng, tạo dựng và quản lý hình ảnh, giá trị và danh tiếng của một thương hiệu. Nó bao gồm các quyết định và hành động liên quan đến:

- Sứ mệnh và Tầm nhìn: Đây là những tuyên bố về mục tiêu và tương lai của ngân hàng, nhằm tạo ra một hướng đi và cảm hứng cho nhân viên và khách hàng.

- Giá trị cốt lõi: Đây là các giá trị mà ngân hàng mong muốn truyền tải đến khách hàng và nhân viên, giúp thể hiện những đặc tính riêng biệt của ngân hàng. Đây cũng nên là những giá trị mà đối tượng mục tiêu tin tưởng.

- Đối tượng mục tiêu: Là đối tượng mà ngân hàng muốn hướng đến, nhằm phục vụ, đồng hành và đáp ứng nhu cầu của họ một cách tốt nhất.

- Khác biệt hóa thương hiệu: Đây là những yếu tố độc đáo, riêng biệt của ngân hàng so với các đối thủ cạnh tranh, giúp ngân hàng thu hút và giữ chân khách hàng.

- Lợi ích thương hiệu: Đây là những giá trị mà khách hàng nhận được khi sử dụng sản phẩm/dịch vụ của ngân hàng, giúp tạo sự kết nối và tương tác tích cực với khách hàng.

- Định vị thương hiệu: Đây là vị trí đặc biệt mà ngân hàng muốn chiếm trong tâm trí khách hàng, giúp tạo sự nhận diện và ấn tượng mạnh mẽ với khách hàng.

- Tính cách thương hiệu: Đây là những đặc điểm cảm xúc và tính cách của ngân hàng, giúp xác định những giá trị cốt lõi của ngân hàng và định hình nhận thức của khách hàng.

- Tông giọng thương hiệu: Đây là cách ngân hàng giao tiếp và tương tác với khách hàng, nhằm truyền tải đúng thông điệp và tạo sự gần gũi với khách hàng.

- Brand Slogan/ Tagline: Đây là câu khẩu hiệu ngắn gọn, dễ nhớ và có ý nghĩa sâu sắc, giúp nhắc nhở về giá trị và tầm nhìn của ngân hàng.

- Kiến trúc thương hiệu: Là cách tổ chức các thành phần của thương hiệu, giúp đảm bảo tính nhất quán và phù hợp với chiến lược thương hiệu.

- Nhận diện thương hiệu: Đây là hình ảnh trực quan bao gồm màu sắc, yếu tố nhận diện giúp trực quan hóa thương hiệu, thúc đẩy các liên kết, nhận thức thương hiệu mà ngân hàng mong muốn.

- …

Một chiến lược thương hiệu tốt là một kế hoạch định hướng cho cách thương hiệu của một doanh nghiệp được phát triển và duy trì. Để được coi là tốt, một chiến lược thương hiệu cần có các đặc điểm sau:

- Dựa trên nghiên cứu: Chiến lược thương hiệu tốt cần được xây dựng dựa trên cơ sở nghiên cứu kỹ lưỡng về thị trường, ngân hàng, đối thủ và đối tượng mục tiêu.

- Tập trung vào đối tượng mục tiêu: Chiến lược cần phải hướng đến việc giải quyết các nhu cầu và mong muốn của đối tượng mục tiêu.

- Khác biệt: Chiến lược thương hiệu tốt cần phải định hình một khác biệt rõ ràng với các đối thủ cạnh tranh trên thị trường.

- Tích cực và xây dựng: Chiến lược thương hiệu tốt phải tạo ra các ảnh hưởng tích cực đến khách hàng và cộng đồng.

- Liên tục và linh hoạt: Chiến lược thương hiệu tốt cần phải thích ứng với sự thay đổi và phát triển của thị trường, cũng như thích nghi với các thay đổi trong doanh nghiệp.

- Được xây dựng trên nền tảng vững chắc: Chiến lược thương hiệu tốt cần được xây dựng trên cơ sở các giá trị và tầm nhìn rõ ràng của doanh nghiệp. Đặc biệt, cần được xây dựng trên nền tảng chất lượng sản phẩm/ dịch vụ.

- Được phân phối và triển khai đúng cách: Chiến lược thương hiệu tốt cần được triển khai đúng cách thông qua các kênh phân phối và truyền thông phù hợp để đạt được hiệu quả tối đa.

- Dễ hiểu, dễ truy cập: Chiến lược thương hiệu không nên trừu tượng và khó hiểu, chiến lược thương hiệu càng dễ hiểu, dễ truy cập thì việc thực thi càng dễ dàng, nhất quán.

Tóm lại, một chiến lược thương hiệu tốt không chỉ phải có cơ sở, tập trung vào khách hàng, phân biệt được với đối thủ cạnh tranh, tích cực và xây dựng, linh hoạt và liên tục, được xây dựng trên nền tảng vững chắc mà còn cần được triển khai đúng cách để tự chứng minh.

Ngoài ra, để chiến lược thương hiệu đáp ứng tốt trong suốt quá trình xây dựng và phát triển, doanh nghiệp cần lưu ý thêm:

- Cập nhật từ bên trong ngân hàng: Từ chính sách sản phẩm, chính sách lãi suất, chính sách phân phối, chính sách xúc tiến hỗn hợp, quản lý yếu tố con người, quy trình cung ứng dịch vụ, cơ sở vật chất và công nghệ… phản ánh, đáp ứng chiến lược thương hiệu

- Đào tạo nhân viên: Nhân viên của ngân hàng cần hiểu và tin tưởng vào chiến lược thương hiệu của bạn để có thể thực hiện nó trong các hoạt động hàng ngày. Đào tạo nhân viên về chiến lược thương hiệu và các giá trị cốt lõi của ngân hàng là một bước quan trọng để đưa bản chiến lược vào thực tế.

- Theo dõi và đánh giá: Đánh giá và theo dõi hiệu quả của bản chiến lược thương hiệu là một bước quan trọng để đưa nó vào thực tế. Thường xuyên đánh giá và điều chỉnh bản chiến lược thương hiệu để đảm bảo rằng nó phù hợp với các hoạt động kinh doanh của ngân hàng và mang lại hiệu quả.

- Tối ưu: Chiến lược thương hiệu cần được tinh chỉnh phù hợp dựa trên tính linh hoạt, đáp ứng khả năng liên tục phát triển.

Đọc thêm:

Bước 3: Tối ưu hình ảnh trực quan, nhận diện thương hiệu của ngân hàng

Hình ảnh trực quan của thương hiệu (visual identity) là một yếu tố rất quan trọng trong xây dựng và phát triển thương hiệu của ngân hàng. Đây là cách ngân hàng truyền tải thông điệp của mình đến khách hàng thông qua những hình ảnh, biểu tượng, màu sắc, kiểu chữ, hình dáng của logo, các vật phẩm quảng cáo và marketing khác.

Một hình ảnh trực quan tốt và độc đáo giúp thương hiệu của ngân hàng dễ dàng được nhận diện và ghi nhớ bởi khách hàng, đồng thời còn giúp tạo ra ấn tượng tích cực và độc đáo về thương hiệu của ngân hàng trong tâm trí khách hàng. Nó giúp tạo ra một sự liên kết mạnh mẽ giữa thương hiệu và khách hàng, và tăng tính nhận diện của thương hiệu trên thị trường.

Logo mới của BIDV giúp dễ dàng liên tưởng tới lĩnh vực ngân hàng, tài chính

Nếu hình ảnh trực quan của thương hiệu không được thiết kế tốt, không độc đáo và khác biệt so với các đối thủ cạnh tranh, thì ngân hàng sẽ khó có thể thu hút sự chú ý của khách hàng và giữ được họ.

Thậm chí nếu thiết kế hình ảnh trực quan của thương hiệu không phù hợp với giá trị và tầm nhìn của ngân hàng, nó có thể gây ra sự nhầm lẫn hoặc khó hiểu về thương hiệu và ảnh hưởng đến niềm tin của khách hàng.

Theo báo cáo của The value of design in global public health” của McKinsey & Company công ty có thiết kế top hàng đầu có doanh thu cao hơn 32% tăng trưởng và tăng trưởng cao hơn 56% lợi nhuận so với so sánh đối thủ trong cùng thời gian 5 năm.

Quy trình thiết kế thương hiệu ngân hàng

Sử dụng dữ liệu nghiên cứu và bản chiến lược đã được thực hiện ở bước 1, 2, quy trình thiết kế thương hiệu hiện tại bao gồm các bước như sau:

- Bóc tách chiến lược thương hiệu: Bạn đã nghiên cứu thương hiệu và tạo chiến lược ở bước trên, tuy nhiên, để phản ánh chiến lược cần phải bóc tách, lựa chọn phù hợp. Đây là bước đầu tiên trong quy trình thiết kế thương hiệu, trong đó nhà thiết kế cần xem xét kỹ về chiến lược, giá trị cốt lõi, đối tượng mục tiêu, tính cách thương hiệu và các yếu tố khác để có được một cái nhìn tổng quan về thương hiệu và định hướng cho quá trình thiết kế.

- Thiết lập mục tiêu & tiêu chuẩn thiết kế: Bước này là để thiết lập các mục tiêu cụ thể cho thiết kế, bao gồm tiêu chuẩn thiết kế, cảm giác mà thương hiệu muốn truyền tải và định hướng cho kiểu chữ và màu sắc.

- Thiết kế concepts thương hiệu: Trong bước này, nhà thiết kế sẽ tạo ra nhiều ý tưởng khác nhau để thể hiện thương hiệu, dựa trên các yếu tố đã xác định ở các bước trước đó.

- Phản hồi, hiệu chỉnh: Sau khi thiết kế concepts thương hiệu, nhà thiết kế sẽ liên tục được phản hồi và yêu cầu chỉnh sửa từ khách hàng cho đến khi thiết kế đạt được sự hài lòng.

- Thiết kế ứng dụng: Sau khi được phê duyệt concept, nhà thiết kế sẽ sử dụng định dạng thương hiệu để tạo ra các ứng dụng khác nhau, bao gồm logo, nhận diện văn phòng, điểm giao dịch, cây ATM, nhận diện trang web, nhận diện app, social, mẫu thẻ tín dụng, thẻ nhân viên, đồng phục, mẫu hợp đồng, mẫu kê khai, chứng từ, concept ảnh social, quảng cáo … Liên tục phối hợp với bộ phận kiểm duyệt để nâng cao chất lượng.

- Kiểm tra & đánh giá: Bước này là để đánh giá kết quả thiết kế của thương hiệu trên một số tiêu chí, bao gồm sự nhận diện, sự thân thiện, tính đồng bộ và sự khác biệt so với các đối thủ cạnh tranh.

- Bảo hộ & và đưa thiết kế thương hiệu vào thực tế: Cuối cùng, bước này là để đảm bảo rằng thiết kế thương hiệu được bảo hộ bằng cách đăng ký bản quyền và đưa vào sử dụng trong hoạt động kinh doanh của thương hiệu.

NOTE: Các bước có trong quy trình có thể thực hiện song song hoặc lặp đi lặp lại cho đến khi đạt được mục tiêu cuối cùng.

Liên hệ ngay với Sao Kim để thiết kế thương hiệu cho doanh nghiệp. Với kinh nghiệm phục vụ hơn 10.000+ khách hàng, Sao Kim là lựa chọn đảm bảo cho sự thành công của bạn.

Thiết kế hình ảnh trực quan của ngân hàng cần phản ánh điều gì?

Hình ảnh trực quan tác động trực tiếp đến suy nghĩ, liên tưởng của khách hàng. Vì vậy, hình ảnh trực quan của ngân hàng cần giúp phản ánh:

- Tên và giá trị của thương hiệu: Thiết kế hình ảnh trực quan từ logo đến yếu tốt nhận diện cần phản ánh tên của ngân hàng và giá trị mà thương hiệu muốn truyền tải đến khách hàng.

- Tính chuyên nghiệp và đáng tin cậy: Thiết kế cần thể hiện tính chuyên nghiệp, đáng tin cậy và uy tín của ngân hàng. Thể hiện đúng vị trí, tầm vóc của ngân hàng.

- Tính độc đáo: Thiết kế cần phải có tính độc đáo, khác biệt với các ngân hàng, tổ chức tài chính khác, giúp ngân hàng dễ dàng được nhận diện.

- Tính thẩm mỹ: Thiết kế thương hiệu cần phải có tính thẩm mỹ, hài hòa, dễ nhìn và nhận diện được ngay lập tức.

- Tương thích với các phương tiện truyền thông: Thiết kế cần phải phù hợp với các phương tiện truyền thông, đặc biệt là các phương tiện truyền thông digital và đảm bảo phù hợp với công nghệ in ấn… Từ đó duy trì hình ảnh nhất quán giúp dễ dàng nhận diện.

- Tương thích với nền văn hóa và giá trị của khách hàng: Thiết kế thương hiệu cần phải phù hợp với nền văn hóa và giá trị của khách hàng mà ngân hàng hướng đến, giúp tạo sự gần gũi và thiện cảm với khách hàng.

Màu sắc phổ biến trong ngành ngân hàng

MB Bank kết hợp 2 màu cơ bản để vừa tạo nhận diện trực quan mạnh mẽ, vừa thể hiện sự chuyên nghiệp, đáng tin cậy

Theo tâm lý học màu sắc, các màu sắc được đề xuất phù hợp để thiết kế logo, thiết kế nhận diện thương hiệu của ngành tài chính, ngân hàng là:

- Màu xanh lá cây: Đây là màu sắc được sử dụng phổ biến trong ngành tài chính, ngân hàng, được coi là màu của sự ổn định, sự tín nhiệm và sự an toàn. Màu xanh lá cây thường được sử dụng để biểu thị tiền tệ và nền tảng tài chính.

- Màu xanh dương: Màu sắc này thường được sử dụng để biểu thị tính chuyên nghiệp và sự hiện đại. Đây là màu của sự tương tác và sự thăng tiến, và được sử dụng phổ biến trong các dịch vụ tài chính như quản lý tài sản và đầu tư.

- Màu đỏ: Màu sắc này thường được sử dụng để biểu thị sức mạnh và quyền lực. Đây là màu sắc mạnh mẽ, đôi khi cũng được sử dụng để biểu thị rủi ro trong các giao dịch tài chính.

- Màu vàng: Màu sắc này thường được sử dụng để biểu thị sự giàu có và sự thịnh vượng. Đây cũng là màu sắc của sự vui tươi, niềm vui và cảm xúc tích cực.

- Màu trắng: Màu sắc trắng thường được sử dụng để biểu thị sự thanh lịch, tinh tế và sự đơn giản. Màu sắc này thường được sử dụng để làm nền cho các thương hiệu tài chính và ngân hàng.

Các màu sắc trên được sử dụng phổ biến, nhưng không phải là nguyên tắc bắt buộc. Thực tế, cũng có nhiều ngân hàng sử dụng các màu sắc chủ đạo khác như màu đen (Bắc Á Bank), màu tím (TP Bank) để tạo sự khác biệt và phục vụ chiến lược của họ.

Mỗi màu sắc trong bánh xe màu sắc đều có thể gắn với nhận thức tích cực nào đó, điều quan trọng là ngân hàng quyết định sử dụng như thế nào và truyền thông chúng ra sao.

Đọc thêm:

Biểu tượng phổ biến trong ngành ngân hàng

Các biểu tượng thường được sử dụng trong ngành ngân hàng có thể bao gồm:

- Liên quan đến tài chính: biểu tượng tiền, đồng xu, ngân hàng, thỏi vàng…

- Sự ổn định, vững chãi: hình vuông, ngọn núi, tam giác, tòa nhà…

- Sự đoàn kết: biểu tượng hình vòng tròn, mạng lưới, hình tam giác…

- Sự tăng trưởng: biểu tượng mũi tên, các đường cong tăng dần

- Tính chuyên nghiệp: biểu tượng của các chữ cái, font chữ đặc biệt

- Sự tin cậy: biểu tượng con chim, ngôi sao, bông hoa, lá cờ

- Tính hiện đại: biểu tượng hình tròn, các dải màu đơn giản, hình khối đơn giản…

Các biểu tượng và yếu tố thiết kế có thể khác nhau tùy thuộc vào văn hóa sở tại, chiến lược thương hiệu của từng ngân hàng.

Có những ngân hàng không sử dụng biểu tượng riêng lẻ mà chỉ sử dụng kỹ thuật typography để lồng ghép biểu tượng trong đó (VD: Các ngân hàng Nhật Bản)

Tham khảo ngay dịch vụ thiết kế logo chuyên nghiệp của Sao Kim để sở hữu logo đáp ứng mục tiêu của bạn.

Một số đặc điểm chung khác trong thiết kế thương hiệu ngân hàng

- Logo thường sử dụng kiểu biểu tượng bên trái + tên thương hiệu bên phải hoặc ngược lại

- Tên thương hiệu ngân hàng thường bao gồm từ Bank hoặc từ B, Credit

- Liên tưởng đến các biểu tượng truyền thống, địa điểm nổi tiếng, đất nước

- Thiết kế đơn giản, tối giản hóa và dễ nhận diện

- Chú trọng thiết kế tại các điểm giao dịch, trang phục của giao dịch viên

- Xu hướng đầu tư hơn vào thiết kế thẻ tín dụng, thẻ thanh toán và địa điểm rút tiền

Thiết kế nhận diện thương hiệu của ngân hàng phụ thuộc vào nhiều yếu tố nhưng tựu chung đều hướng tới:

- Phản ánh lĩnh vực hoạt động

- Liên kết với các giá trị mà ngân hàng và khách hàng cùng tin tưởng

- Tăng cường nhận diện, giúp dễ dàng ghi nhớ

Đọc thêm:

- User Centered Design là gì?

- Design Thinking là gì?

- Bộ nhận diện thương hiệu là gì?

- Kinh nghiệm làm mới logo

- Kinh nghiệm tái định vị thương hiệu

- Rebranding là gì?

- Thiết kế logo ngân hàng

Bước 4: Truyền thông thương hiệu

Sau giai đoạn tối ưu hình ảnh trực quan, thiết kế nhận diện thương hiệu cho ngân hàng thì tất cả mới chỉ nằm ở phía ngân hàng, lúc này khách hàng hoàn toàn chưa biết tới.

Việc tiếp theo cần thực hiện là:

- Ra mắt thương hiệu

- Đưa thương hiệu vào thực tế hoạt động kinh doanh, giao dịch

- Triển khai truyền thông để công chúng mục tiêu biết tới, hiểu và hình thành các nhận thức mới về thương hiệu.

Sự thành công của thương hiệu phụ thuộc rất nhiều vào hoạt động truyền thông, truyền thông thương hiệu giúp:

- Tạo sự nhận biết và nhận thức về thương hiệu: Truyền thông thương hiệu giúp giới thiệu và quảng bá thương hiệu mới tới khách hàng và công chúng một cách hiệu quả, tạo sự nhận biết và nhận thức về thương hiệu. Điều này đóng vai trò rất quan trọng trong việc xây dựng lòng tin và sự tín nhiệm của khách hàng đối với ngân hàng.

- Tăng sự quan tâm của khách hàng: Khi thấy được những thông tin hấp dẫn và đầy tính sáng tạo về thương hiệu, khách hàng sẽ có xu hướng quan tâm và muốn tìm hiểu thêm về thương hiệu của ngân hàng và cách sản phẩm/ dịch vụ ngân hàng cung cấp..

- Tạo ấn tượng tốt và khẳng định vị thế của thương hiệu: Truyền thông thương hiệu giúp xây dựng hình ảnh và vị thế của thương hiệu, tạo ấn tượng tốt đối với khách hàng và công chúng. Điều này có thể giúp thương hiệu tăng cường sự cạnh tranh và khẳng định vị thế của mình trên thị trường.

- Tăng doanh số và giữ chân khách hàng: Truyền thông thương hiệu là một phần không thể thiếu trong việc tăng doanh số và giữ chân khách hàng cho ngân hàng. Nó giúp tạo sự tương tác và giao tiếp hiệu quả với khách hàng, tăng cường mối quan hệ. Từ đó giúp các chương trình quảng cáo sản phẩm/ dịch vụ, khuyến mãi, ưu đãi tiếp cận hiệu quả hơn, và quan trọng là giúp khách hàng có động lực sử dụng các sản phẩm và dịch vụ của ngân hàng.

Và để thực hiện truyền thông tốt, ngân hàng cần xây dựng chiến lược truyền thông tốt.

Chiến lược truyền thông là một kế hoạch toàn diện được thiết lập để tạo ra những thông điệp hợp lý và đồng nhất, giúp xây dựng và quản lý hình ảnh thương hiệu, tăng cường sự nhận biết và tạo động lực cho khách hàng để tiếp cận và sử dụng sản phẩm hoặc dịch vụ của một công ty hay tổ chức.

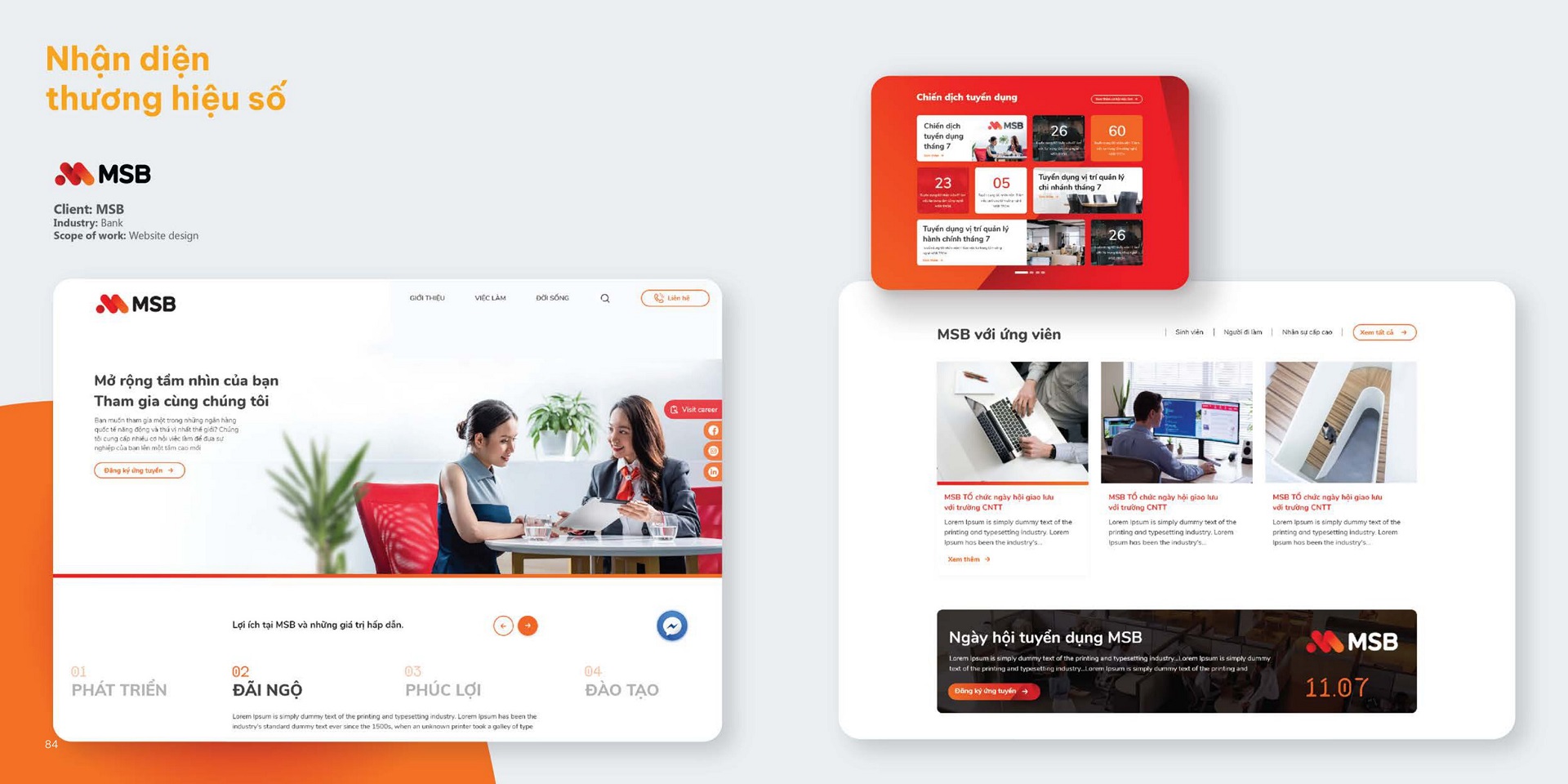

Thiết kế website tuyển dụng của MSB do Sao Kim thực hiện

Chiến lược này bao gồm các quyết định về mục tiêu truyền thông, đối tượng mục tiêu (bao gồm cả truyền thông bên trong, bên ngoài), nội dung thông điệp, kênh truyền thông, thời gian và ngân sách, v.v.

Mục đích của chiến lược truyền thông là tăng cường tầm nhìn, uy tín và giá trị của thương hiệu, tạo sự nhận thức và tạo niềm tin cho khách hàng, cải thiện tình hình kinh doanh và tăng doanh số.

Quy trình xây dựng chiến lược truyền thông:

- Thấu hiểu: Ngân hàng cần làm rõ những insight về thị trường, thương hiệu, đối thủ và khách hàng mục tiêu phù hợp, có giá trị để đưa vào trong truyền thông.

- Xác định chiến lược: Dựa trên các hiểu biết, tiếp tục định hình chiến lược truyền thông cho ngân hàng. Chiến lược này sẽ xác định mục tiêu truyền thông, đối tượng khách hàng, thông điệp, kênh truyền thông và các hoạt động truyền thông cụ thể.

- Lên kế hoạch truyền thông: Sau khi định hình chiến lược truyền thông, các chuyên gia truyền thông sẽ lên kế hoạch truyền thông. Kế hoạch này bao gồm các hoạt động truyền thông cụ thể, kế hoạch sử dụng các kênh truyền thông, nội dung, thời gian và ngân sách.

- Kế hoạch đo lường và đánh giá hiệu quả: Sau khi hoàn thành các hoạt động truyền thông, ngân hàng cần đánh giá hiệu quả của chiến lược truyền thông. Đánh giá này sẽ giúp ngân hàng hiểu rõ hơn về khách hàng, phản hồi từ thị trường và kết quả của chiến lược truyền thông.

- Kế hoạch tối ưu & ứng xử: Hiệu quả truyền thông đều có 2 mặt, đặc biệt là một tổ chức có tầm ảnh hưởng sâu rộng và hoạt động trong lĩnh vực nhạy cảm, ngân hàng cần phải có kế hoạch cho hoạt tối ưu truyền thông và kế hoạch ứng xử trước các tình huống có thể xảy ra. Đảm bảo khả năng phản ứng linh hoạt, tức thời và phù hợp.

NOTE: Không thiết lập kế hoạch tối ưu & ứng xử truyền thông ngay từ đầu có thể dẫn tới việc xử lý kém hiệu quả hoặc tệ hơn là kéo sự việc đi xa hơn trong các tình huống xấu. Trên thực tế, không thiếu các ví dụ về xử lý khủng hoảng truyền thông kém dẫn tới ảnh hưởng tiêu cực tới thương hiệu.

Và để hoạt động truyền thông thương hiệu ngân hàng đạt hiệu quả cao, cần tuân theo các nguyên tắc chung sau:

- Duy trì sự nhất quán: Đảm bảo rằng thông điệp và hình ảnh được truyền tải đều phù hợp với giá trị cốt lõi của thương hiệu và đồng bộ trong tất cả các kênh truyền thông và các chiến dịch khác nhau. Các thông điệp trong chiến dịch nhỏ cần phải hòa hợp và bổ trợ cho thông điệp chính mọi lúc.

- Tính xác thực: Điều này đảm bảo rằng thông điệp được truyền tải phản ánh đúng giá trị và chiến lược của thương hiệu.

- Độc đáo: Truyền tải thông điệp một cách độc đáo, để thương hiệu được nhận biết và phân biệt với các đối thủ cạnh tranh.

- Chuyển động cùng thời đại: Truyền tải thông điệp một cách phù hợp với thời đại, cập nhật xu hướng mới nhất và đáp ứng các nhu cầu của khách hàng.

- Tính cảm xúc: Truyền tải thông điệp với tính cảm xúc để tạo dựng mối quan hệ gắn kết và xây dựng niềm tin của khách hàng. Cảm xúc thúc đẩy hành động và giúp thương hiệu ngân hàng đứng vững trước các thử thách khó khăn.

- Tính liên tục: Khách hàng có trí nhớ ngắn hạn và liên tục bị đối thủ lôi kéo, do đó để duy trì sự thành công, ngân hàng cần thực hiện truyền thông một cách liên tục, đảm bảo thương hiệu được gắn kết với khách hàng thông qua các kênh truyền thông thường xuyên và hiệu quả.

- Tính cộng đồng: Truyền tải thông điệp trong một môi trường cộng đồng để tạo ra sự tương tác và động lực cho khách hàng và nhân viên của ngân hàng.

Như trong ví dụ ở đầu đã nhắc tới, bản chất của ngân hàng hình thành bởi khả năng huy động vốn và khả năng cho vay, hoạt động này thành công dựa trên sự tin tưởng, niềm tin giữa ngân hàng và khách hàng. Do đó, đặc biệt lưu ý tới yếu tố này khi thực hiện hoạt động truyền thông thương hiệu.

Ngân hàng SVB của Mỹ hay như SCB của Việt Nam đã cho chúng ta một bài học đắt giá về niềm tin, hãy học hỏi thật sự nghiêm túc.

Đọc thêm:

- Quy trình ra mắt thương hiệu ấn tượng

- Kế hoạch marketing ra mắt sản phẩm mới

- Kế hoạch truyền thông thương hiệu

- Kế hoạch IMC

- Chiến lược content marketing

- Content marketing B2B

- AIDA Model là gì?

- Chiến lược Email Marketing

Bước 5. Duy trì thương hiệu

Từ khi bắt đầu kinh doanh, bất kỳ một tổ chức nào cũng đã tạo ra thương hiệu (dù nhỏ hay lớn), ngân hàng cũng vậy. Có thương hiệu thì cần phải quản lý, chăm sóc và duy trì nó.

Quản lý, duy trì thương hiệu là quá trình xây dựng và bảo vệ các yếu tố cốt lõi của thương hiệu, bao gồm tên thương hiệu, logo, thông điệp quảng cáo… và trải nghiệm khách hàng, từ đó giúp giữ vững sự thành công và nâng cao giá trị thương hiệu của công ty trong thị trường cạnh tranh.

Quản lý, duy trì thương hiệu là một hoạt động diễn ra song song, liên tục và đòi hỏi sự chú ý và quản lý chặt chẽ của nhà quản lý thương hiệu.

Quản lý và duy trì thương hiệu bao gồm những công việc sau đây:

- Đánh giá và định vị lại thương hiệu: Đánh giá thương hiệu hiện tại của ngân hàng và xác định vị trí của nó trong thị trường.

- Cập nhật những thay đổi: Theo dõi và cập nhật những thay đổi về sản phẩm và dịch vụ của ngân hàng, đảm bảo rằng thương hiệu vẫn phù hợp với khách hàng và thị trường.

- Quản lý hình ảnh: Theo dõi các thông tin, tin tức và ý kiến của khách hàng về ngân hàng và đảm bảo rằng hình ảnh của ngân hàng luôn được bảo vệ, đặc biệt trước các nguy cơ khủng hoảng truyền thông.

- Tăng cường nhận diện thương hiệu: Đảm bảo rằng các phương tiện truyền thông và quảng cáo của ngân hàng đều có nhận diện thương hiệu rõ ràng và nhất quán.

- Xây dựng và duy trì mối quan hệ với khách hàng: Xây dựng mối quan hệ với khách hàng, cung cấp các sản phẩm và dịch vụ chất lượng và đáp ứng nhu cầu của khách hàng.

- Tối ưu hóa trải nghiệm: Trải nghiệm khách hàng có được khi tiếp xúc với ngân hàng có tác động lớn đến nhận thức của họ về thương hiệu. Truyền thông đi trước đã tốt, hoạt động thực tế đằng sau cần đáp ứng, đảm bảo cung cấp trải nghiệm đúng và vượt kỳ vọng của khách hàng nhằm đạt được thành công lớn hơn.

- Tạo dựng và duy trì mối quan hệ với cộng đồng: Đảm bảo rằng ngân hàng có sự hiện diện tích cực trong cộng đồng, thông qua các hoạt động CSR…

- Giám sát và đánh giá kết quả: Theo dõi các hoạt động truyền thông và đánh giá kết quả để đảm bảo rằng các chiến lược được thực hiện hiệu quả, đúng đắn.

Đọc thêm:

- Thiết kế trải nghiệm thương hiệu

- Thiết kế trải nghiệm khách hàng

- Xây dựng lòng trung thành

- Cách định giá khi tiến hành M&A

- Chiến lược mở rộng thương hiệu

10 Câu hỏi thường gặp khi xây dựng thương hiệu ngân hàng

Câu hỏi 1: Làm thế nào để đánh giá hiện trạng thương hiệu ngân hàng?

Để đánh giá hiện trạng thương hiệu ngân hàng của mình, bạn cần thực hiện các bước sau đây:

- Thu thập thông tin: Thu thập thông tin từ các nguồn khác nhau như khách hàng, nhân viên, đối thủ cạnh tranh, đối tác, các trang mạng xã hội và báo chí về cảm nhận và nhận thức về thương hiệu của ngân hàng.

- Phân tích thông tin: Phân tích thông tin để đánh giá các điểm mạnh, điểm yếu của thương hiệu, các giá trị cốt lõi và các yếu tố khác liên quan đến thương hiệu của ngân hàng.

- Đánh giá định vị: So sánh thương hiệu của ngân hàng với các đối thủ cạnh tranh trực tiếp và gián tiếp để đánh giá vị trí và định hướng của thương hiệu.

- Đánh giá chỉ số thương hiệu: Xác định các chỉ số đo lường để đánh giá sự thành công của thương hiệu như mức độ nhận diện, độ tin cậy, độ hài lòng của khách hàng và hiệu quả của các chiến dịch truyền thông.

- Đưa ra nhận xét và đánh giá tổng thể: Tổng hợp các thông tin thu thập được và đưa ra nhận xét, đánh giá tổng thể về hiện trạng thương hiệu của ngân hàng. Dựa trên kết quả đánh giá, CEO có thể quyết định cần điều chỉnh hoặc cải thiện thương hiệu của ngân hàng.

Câu hỏi 2: Có cần thiết xây dựng mới hoặc cải thiện thương hiệu hiện tại cho ngân hàng không?

Để trả lời câu hỏi này, ngân hàng cần phải xem xét một số yếu tố sau đây:

- Phản hồi từ khách hàng: thu thập phản hồi từ khách hàng để biết họ đánh giá thế nào về thương hiệu hiện tại của ngân hàng, điều gì làm họ hài lòng và điều gì có thể được cải thiện.

- Phân tích định vị: đánh giá, so sánh thương hiệu của ngân hàng với các đối thủ cạnh tranh để xem liệu thương hiệu hiện tại có vị trí như thế nào trên thị trường, trong tâm trí khách hàng, liệu có đủ lợi thế cạnh tranh với các đối thủ hay không, có đáp ứng kỳ vọng của ngân hàng hay không?

- Xem xét mục tiêu kinh doanh: đánh giá mục tiêu kinh doanh của ngân hàng và xem liệu thương hiệu hiện tại có thể hỗ trợ đạt được mục tiêu này hay không.

- Xem xét các chỉ số tài chính: cần phải kiểm tra các chỉ số tài chính của ngân hàng, bao gồm doanh thu, lợi nhuận, vốn hóa thị trường và tăng trưởng để đánh giá tác động của thương hiệu đến kết quả kinh doanh của ngân hàng. Điều gì đang tăng tưởng/ sụt giảm, điều gì có thể cải thiện…

- Xem xét xu hướng thị trường: cần phải xem xét xu hướng thị trường và các yếu tố bên ngoài như thay đổi về kinh tế, chính sách, văn hóa, xã hội, công nghệ để đánh giá liệu thương hiệu hiện tại có đáp ứng được nhu cầu của khách hàng và xu hướng thị trường hiện tại và ít nhất là trong tương lai gần hay không.

Dựa trên các yếu tố trên, ngân hàng sẽ có thể quyết định liệu có cần xây dựng mới hoặc cải thiện thương hiệu hiện tại cho ngân hàng hay không.

Câu hỏi 3: Làm thế nào để biết rõ vị trí hiện tại trên thị trường ngân hàng của tôi so với đối thủ?

Để biết vị trí hiện tại của ngân hàng trên thị trường so với đối thủ, CEO cần tiến hành đánh giá thị trường bằng cách nghiên cứu về các đối thủ cạnh tranh của ngân hàng. Những bước tiếp cận có thể được thực hiện như sau:

- Đánh giá kết quả kinh doanh của ngân hàng: Tổng hợp các chỉ số kinh doanh cơ bản như tăng trưởng tài sản, tăng trưởng lợi nhuận, tỷ lệ nợ xấu, tỷ lệ nợ quá hạn và so sánh với các đối thủ cạnh tranh.

- Đánh giá thương hiệu: Tìm hiểu về đối tượng khách hàng mục tiêu, xem xét vị trí của thương hiệu trên thị trường so với các đối thủ cạnh tranh, và phân tích các hoạt động truyền thông thương hiệu của đối thủ cạnh tranh.

- Phân tích thị trường: Tiến hành nghiên cứu về thị trường bao gồm các yếu tố như quy mô thị trường, xu hướng tăng trưởng, cơ cấu thị trường và xu hướng tiêu dùng. Đánh giá sự cạnh tranh và xác định những lợi thế và bất lợi của ngân hàng so với các đối thủ cạnh tranh.

- Đánh giá trải nghiệm khách hàng: Xem xét và đánh giá các trải nghiệm khách hàng của các đối thủ cạnh tranh để tìm ra những điểm mạnh và điểm yếu của ngân hàng so với các đối thủ cạnh tranh.

Sau khi tiến hành các bước trên, CEO có thể đưa ra đánh giá tổng thể về vị trí của ngân hàng trên thị trường so với các đối thủ cạnh tranh và đưa ra kế hoạch phát triển và nâng cao thương hiệu của ngân hàng.

Câu hỏi 4: Làm thế nào để biết rõ chân dung khách hàng mục tiêu của tôi? Họ có mong muốn gì ở ngân hàng cũng như thương hiệu ngân hàng?

Để biết rõ chân dung khách hàng mục tiêu của, ngân hàng có thể thực hiện các hoạt động như sau:

- Nghiên cứu thị trường: Đây là một hoạt động quan trọng giúp hiểu rõ hơn về thị trường và khách hàng. Nghiên cứu thị trường cần phải tập trung vào các đối tượng khách hàng mục tiêu của ngân hàng, từ đó thu thập thông tin về nhu cầu, thói quen, sở thích, đặc điểm, v.v.

- Phân tích dữ liệu khách hàng: Ngân hàng có thể sử dụng dữ liệu về khách hàng đã có để tìm ra những đặc điểm chung của khách hàng mục tiêu. Có thể sử dụng các công cụ phân tích dữ liệu để tìm kiếm những điểm chung giữa các khách hàng, từ đó xác định được những mong muốn chung của khách hàng.

- Phỏng vấn khách hàng: có thể tiến hành phỏng vấn trực tiếp các khách hàng mục tiêu để hiểu rõ hơn về nhu cầu, mong muốn, quan điểm của họ. Thông qua đó, có thể hiểu rõ hơn về vấn đề mà khách hàng quan tâm và đưa ra các giải pháp phù hợp.

- Tổ chức các cuộc khảo sát trực tuyến: có thể sử dụng các công cụ khảo sát trực tuyến để tìm hiểu ý kiến của khách hàng mục tiêu về ngân hàng và thương hiệu của nó, xác minh xem các giả thuyết, các hiểu biết đã tìm thấy trong các cuộc khảo sát nhỏ liệu có đúng trong quy mô lớn hơn. Các cuộc khảo sát này cần phải được thiết kế sao cho phù hợp với đối tượng khách hàng mục tiêu của ngân hàng.

Tổng hợp thông tin từ các hoạt động trên, ngân hàng có thể xác định rõ chân dung khách hàng mục tiêu của ngân hàng, từ đó đưa ra các giải pháp phù hợp để đáp ứng nhu cầu và mong muốn của khách hàng.

Câu hỏi 5: Làm thế nào để xây dựng các giá trị cốt lõi của ngân hàng phù hợp?

Nếu ngân hàng của bạn đang cần xác định lại các giá trị cốt lõi phù hợp, bạn có thể thực hiện các bước sau:

- Làm rõ tầm nhìn và sứ mệnh: Sứ mệnh, tầm nhìn cho biết tại sao thương hiệu tồn tại và hướng đến điều gì. Bạn có thể tổ chức các phiên họp cùng đội ngũ quản lý để đưa ra ý kiến và tiếp cận quan điểm khác nhau nhằm xác định lại sứ mệnh, tầm nhìn của ngân hàng.

- Nghiên cứu về khách hàng: Bạn cần hiểu rõ về khách hàng của mình bao gồm những gì họ mong muốn và cần thiết từ một ngân hàng. Đây là cơ sở để xây dựng các giá trị cốt lõi phù hợp nhằm đáp ứng nhu cầu và mong muốn của khách hàng.

- So sánh và phân tích các giá trị cốt lõi của đối thủ cạnh tranh: Thông qua việc so sánh và phân tích các giá trị cốt lõi của các đối thủ cạnh tranh, bạn có thể nắm bắt được những giá trị cốt lõi nào đã được khách hàng chấp nhận và đang làm tốt trên thị trường, từ đó học hỏi và phát triển các giá trị cốt lõi phù hợp.

- Thực hiện phỏng vấn nội bộ: Phỏng vấn nhân viên giúp bạn hiểu được những giá trị cốt lõi mà nhân viên của ngân hàng quan tâm, mong muốn. Điều này giúp bạn tạo ra các giá trị cốt lõi phù hợp với ngân hàng và cả nhân viên của mình.

- Thực hiện khảo sát thực tế từ khách hàng: Thông qua việc thu thập thông tin từ khách hàng thực tế về các giá trị mà khách hàng đang nhận định và kỳ vọng ở ngân hàng, bạn sẽ có được thông tin rõ hơn để cải thiện hoặc bổ sung các giá trị cốt lõi của mình.

Lưu ý rằng, giá trị cốt lõi phản ánh bản chất thực sự của thương hiệu, các giá trị chưa tồn tại có thể xây dựng dần. Tuy nhiên, không hành động đúng với tuyên bố giá trị cốt lõi đã tuyên bố hoặc tuyên bố những giá trị cốt lõi không phù hợp đều dẫn tới tổn hại thương hiệu.

Thực tế, có rất nhiều thương hiệu “copy” những giá trị cốt lõi chung chung, những giá trị không phù hợp, hoặc họ không thể cung cấp.

Câu hỏi 6: Làm thế nào để tạo ra được thông điệp truyền thông mạnh mẽ cho ngân hàng?

Thông điệp Sống một đời có “lãi” của VietinBank trong chiến dịch truyền thông gần đây

Để tạo ra được thông điệp truyền thông mạnh mẽ cho ngân hàng, có một số yếu tố cần được xem xét và thực hiện như sau:

- Thấu hiểu đối tượng mục tiêu: Tìm hiểu rõ đối tượng khách hàng mục tiêu mà ngân hàng muốn tiếp cận và chọn lọc những đặc điểm quan trọng để đưa ra thông điệp phù hợp.

- Xem xét các giá trị cốt lõi của ngân hàng: Xác định các giá trị cốt lõi của ngân hàng, chú trọng vào các giá trị mà đối tượng khách hàng mục tiêu đánh giá cao và đảm bảo thông điệp truyền tải được phản ánh chính xác những giá trị đó.

- Lựa chọn kênh truyền thông & thời điểm phù hợp: Lựa chọn kênh truyền thông và thời điểm truyền thông phù hợp để truyền tải thông điệp tới đối tượng khách hàng mục tiêu. Đúng người, đúng thời điểm có thể tạo ra tác động mạnh mẽ hơn.

- Áp dụng chặt chẽ quy trình sáng tạo: Sáng tạo là có quy trình. Áp dụng chặt chẽ quy trình sáng tạo giúp tạo ra các ý tưởng phù hợp với các tiêu chí, mục tiêu. Ngoài ra, ý tưởng truyền thông nên được xây dựng dựa trên chiến lược đã xác định, dựa trên những giá trị cốt lõi của ngân hàng và tập trung vào việc giải quyết nhu cầu hoặc thách thức của khách hàng.

- Thúc đẩy cảm xúc phù hợp: Thông điệp truyền thông nên thúc đẩy cảm xúc phù hợp với chiến lược truyền thông, chiến lược thương hiệu. Thúc đẩy được cảm xúc phù hợp là chìa khóa khiến chiến dịch truyền thông dễ dàng viral.

- Tạo nên trải nghiệm khách hàng đặc biệt: Tạo ra những trải nghiệm khách hàng đặc biệt và độc đáo để tăng cường tính tương tác và gắn kết của khách hàng với thương hiệu ngân hàng.

- Thử nghiệm & thử nghiệm: Luôn tiến hành thử nghiệm các phương án khác nhau để lựa chọn phương án tối ưu nhất trước khi mở rộng quy mô.

- Đo lường và đánh giá kết quả: Luôn thiết lập các tiêu chuẩn để đánh giá và đo lường hiệu quả của chiến dịch truyền thông. Dựa vào đó để có thể tinh chỉnh và cải thiện thông điệp truyền thông trong tương lai.

Tóm lại, để tạo ra được thông điệp truyền thông mạnh mẽ cho ngân hàng, bạn cần phải tiến hành theo một quy trình sáng tạo chặt chẽ.

Đọc thêm: Quy trình sáng tạo thông điệp thương hiệu

Câu hỏi 7: Xây dựng thương hiệu ngân hàng cần nguồn lực, ngân sách như thế nào? Ngân sách hàng tháng, hàng quý, hàng năm?

Xây dựng thương hiệu mạnh mẽ cho ngân hàng cần đầu tư nguồn lực và ngân sách phù hợp.

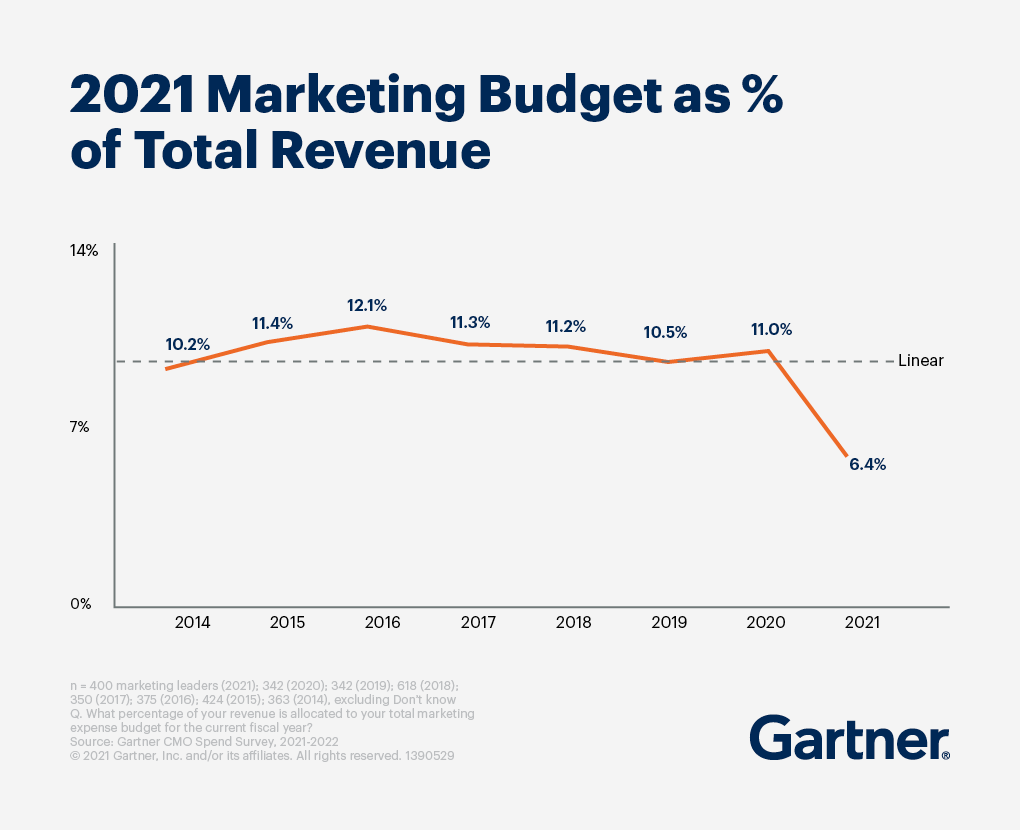

Theo nghiên cứu của Gartner, ngân sách Marketing của các công ty hàng đầu chiếm khoảng 11% doanh thu. Trong đó mỗi công ty lại phân bổ tỷ trọng khác nhau cho hoạt động truyền thông, thông thường dao động trong khoảng 20-30% ngân sách.

Bên cạnh đó, không phải lúc nào ngân sách cũng rõ ràng, rành mạch trong Marketing và Branding, các công ty có thể kết hợp thông điệp truyền thông trong chiến dịch marketing, quảng cáo và ngược lại.

Ngân hàng cần xác định rõ mục tiêu, chiến lược và kế hoạch tổng thể trước khi quyết định ngân sách.

Cần xem xét kế hoạch ngân sách theo từng thời điểm, có thể là hàng tháng, hàng quý hay hàng năm. Trong đó, kế hoạch ngân sách hàng năm sẽ cung cấp cho ngân hàng cái nhìn tổng quan về ngân sách và chiến lược dài hạn, còn kế hoạch hàng tháng hoặc hàng quý sẽ giúp ngân hàng thực hiện và điều chỉnh kế hoạch trong thời gian ngắn hơn.

Về việc phân bổ ngân sách cho các hoạt động cụ thể, ngân hàng có thể dựa trên các tiêu chí như hiệu quả, tính khả thi, tính ưu tiên, nhu cầu của thị trường và các yếu tố khác để phân bổ ngân sách phù hợp cho từng hoạt động.

Đọc thêm:

Câu hỏi 8: Làm thế nào để trở nên khác biệt so với các ngân hàng khác hiện tại ở Việt Nam?

Đây là câu hỏi mà kể cả các ngân hàng làm thương hiệu tốt nhất vẫn đang tìm lời giải. Bởi lẽ, nói thì dễ nhưng mà thực hiện lại khó. Hơn nữa các ngân hàng tại Việt Nam hiện nay thay đổi cũng tương đối nhanh, rất khó để duy trì lợi thế khác biệt trong thời gian dài.

Theo một nghiên cứu của Frederick Reichheld, nhà tư vấn chiến lược và tác giả cuốn “The Loyalty Effect”, một sản phẩm hoặc dịch vụ phải tốt hơn ít nhất 10% so với đối thủ để có thể tạo ra sự khác biệt và thu hút khách hàng. Tuy nhiên, con số này có thể khác nhau đối với từng ngành và thị trường cụ thể.

Việc nâng cao 1% chất lượng đối với các công ty, tổ chức lớn, đã có quy trình chặt chẽ như ngân hàng là việc tương đối khó khăn, hoặc nếu ngân hàng bạn có thể thực hiện, ngân hàng đối thủ cũng có thể thực hiện.

Do đó để duy trì sự khác biệt, các ngân hàng tại Việt Nam có thể tiếp cận với phương pháp sau:

- Duy trì sự nhất quán: Không có ngân hàng nào muốn giống ngân hàng nào, vì thế nếu bạn duy trì được sự nhất quán bạn có thể cản bước sao chép của ngân hàng khác.

- Khác biệt trong tổng thể: Tạo sự khác biệt trong một sản phẩm, dịch vụ có thể dễ dàng bị sao chép. Tuy nhiên, khác biệt trong tổng thể khó bị sao chép (dĩ nhiên là trong ngắn hạn), nhưng đủ để duy trì khoảng cách với đối thủ. Như chúng ta thường thấy, một số ngân hàng lựa chọn chiến lược tái định vị, làm mới thương hiệu để tạo ra sự khác biệt (trong một thời gian)

- Tìm cách chiếm lĩnh phân khúc thị trường đặc biệt, phù hợp với giá trị cốt lõi của ngân hàng để tạo ra nhận thức thương hiệu phù hợp. (Ví dụ: SVB nổi lên nhờ việc chuyên cho các Startup vay)

- Ứng dụng công nghệ để hỗ trợ ra quyết định nhanh chóng trong hoạt động xây dựng thương hiệu.

- …

Bên cạnh đó, xem xét:

- Nâng cao hình ảnh thương hiệu

- Giúp khách hàng tăng giá trị bản thân

- Nâng cao giá trị sản phẩm/ dịch vụ

- Giảm chi phí về tiền bạc

- Giảm thiểu các chi phí về thời gian

- Giảm chi phí về năng lượng

- Giảm chi phí về tâm lý

- Quan tâm đến các giá trị được khách hàng cảm nhận và ghi nhận

Để trở nên khác biệt so với các ngân hàng khác hiện tại ở Việt Nam, ngân hàng của bạn phải thiết lập chiến lược rõ ràng, cơ chế phù hợp để thúc đẩy quá trình khác biệt hóa. Liên tục theo dõi diễn biến thị trường và đưa ra các quyết định phù hợp.

Đọc thêm: Chiến lược khác biệt hóa thương hiệu

Câu hỏi 9: Làm thế nào để đánh giá hoạt động truyền thông thương hiệu?

Để đánh giá hoạt động truyền thông thương hiệu, bạn cần thực hiện các bước sau:

- Xác định rõ các mục tiêu truyền thông thương hiệu của ngân hàng bao gồm cả định tính và định lượng. Ví dụ như tăng nhận diện thương hiệu, tăng số lượng khách hàng mới, tăng số lượng giao dịch của khách hàng hiện tại, và cải thiện hình ảnh thương hiệu.

- Thiết lập các chỉ số đo lường hiệu quả cho từng mục tiêu. Ví dụ, nếu mục tiêu của bạn là tăng nhận diện thương hiệu, bạn có thể sử dụng chỉ số đo lường là số lượt truy cập trang web của ngân hàng hoặc số lượt tìm kiếm từ khóa của ngân hàng trên các công cụ tìm kiếm.

- Thu thập dữ liệu truyền thông thương hiệu. Bạn có thể sử dụng các công cụ như Google Analytics để thu thập dữ liệu về lưu lượng truy cập trang web, hoặc sử dụng các công cụ lắng nghe mạng xã hội, nền tảng quảng cáo, khảo sát khách hàng …

- Phân tích dữ liệu thu thập được để đánh giá hiệu quả của hoạt động truyền thông thương hiệu và đưa ra các điều chỉnh cần thiết để cải thiện hiệu quả.

Điều quan trọng là cần thiết lập rõ ràng bộ chỉ số và thiết lập theo dõi trước khi triển khai chiến dịch truyền thông. Khi đó, việc đánh giá hiệu quả truyền thông mới có thể tiến hành đúng và đủ.

Đọc thêm:

Câu hỏi 10: Làm thế nào để đưa thương hiệu tiếp cận đến đúng khách hàng mục tiêu?

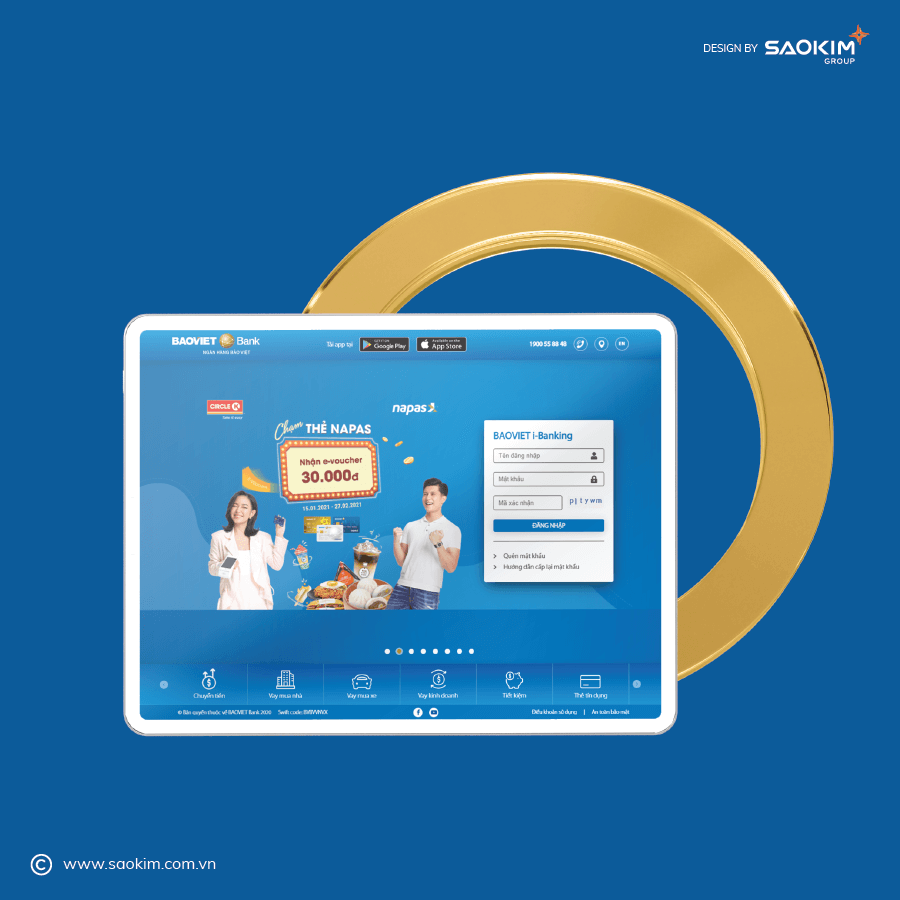

Website Bảo Việt Bank do Sao Kim thiết kế

Để đưa thương hiệu tiếp cận đến đúng khách hàng mục tiêu, có một số cách sau đây:

- Xác định rõ đối tượng khách hàng mục tiêu của ngân hàng: Tìm hiểu và định hình rõ ràng về đối tượng khách hàng mục tiêu của ngân hàng. Điều này giúp cho ngân hàng có thể tập trung vào việc phát triển những sản phẩm và dịch vụ phù hợp nhất với nhu cầu của đối tượng khách hàng này.

- Sử dụng các kênh truyền thông phù hợp: Tùy vào đối tượng khách hàng mục tiêu mà ngân hàng có thể sử dụng các kênh truyền thông phù hợp để tiếp cận với khách hàng. Ví dụ, nếu đối tượng khách hàng là những người trẻ tuổi, ngân hàng có thể sử dụng các kênh truyền thông xã hội như Facebook, Instagram hoặc TikTok để tiếp cận với họ.

- Tối ưu hóa Digital Platform: Website, Social Page của ngân hàng cần phải được thiết kế sao cho dễ dàng tiếp cận và thân thiện với khách hàng mục tiêu. Nội dung cần được cập nhật thường xuyên theo content pillar và đảm bảo đầy đủ thông tin về các sản phẩm và dịch vụ của ngân hàng.

- SEO: Công cụ SEO giúp ngân hàng có thể tối ưu hóa các từ khóa và nội dung trên website và trang landing page của mình để đưa thương hiệu tiếp cận đến đúng đối tượng khách hàng mục tiêu, có nhu cầu tìm kiếm từ Search Engine.

- Sử dụng quảng cáo digital: Sử dụng các công cụ quảng cáo trực tuyến như Google Ads, Facebook Ads, Zalo Ads, Tiktok Ads, Linkedin Ads … để tiếp cận với các tệp khách hàng mục tiêu dựa trên hành vi, sở thích, nhân khẩu học…. Quảng cáo trực tuyến giúp ngân hàng tiếp cận được đến một lượng lớn khách hàng mục tiêu và tăng cơ hội chuyển đổi thành khách hàng thực tế.

- Tận dụng Machine Learning: Các nền tảng quảng cáo hiện tại đang sử dụng Machine Learning (học máy) để phân phối nội dung. Nhìn chung, máy hiểu khách hàng hơn chúng ta, do đó, hãy tiến hành thử nghiệm để tận dụng đúng tiềm năng của học máy.

Đọc thêm:

- 6 Cách biến nhân viên thành đại sứ thương hiệu

- CSR là gì? Quy trình triển khai CSR

- Kế hoạch SEO mẫu

Tổng kết

Xây dựng thương hiệu ngân hàng đòi hỏi sự tập trung và quan tâm đến nhiều khía cạnh như: nghiên cứu thị trường, đối thủ, thấu hiểu thương hiệu và khách hàng mục tiêu để từ đó xây dựng chiến lược, nhận diện thương hiệu phù hợp phục vụ quá trình truyền thông.

Không chỉ dừng lại ở đó, thương hiệu cần liên tục duy trì và phát triển.

Trên đây là một số nội dung chia sẻ về xây dựng thương hiệu ngân hàng được Sao Kim tổng hợp, rút kinh nghiệm từ quá trình hỗ trợ hơn 10.000+ doanh nghiệp trong đa dạng lĩnh vực.

Nếu bạn cần hỗ trợ để xây dựng thương hiệu cho ngân hàng của mình, hãy liên hệ với Sao Kim ngay để thảo luận về giải pháp phù hợp nhất.

Sao Kim tin rằng, với quy trình và phương pháp luận phù hợp cùng với sự cộng tác từ phía bạn, chúng ta có thể giải quyết những bài toán thách thức.

Follow các bài viết chất lượng của Sao Kim tại:

Blog Sao Kim, Cẩm Nang Sao Kim

Facebook: Sao Kim Branding

Case study Behance: Sao Kim Branding

#SaoKim #SaoKimBranding #BrandBuilding #Branding #Banking